Temporada de Resultados: Cómo Operar la Deriva Post-ResultadosEl presente artículo no es relevante para el público residente en España.

La temporada de resultados está en pleno apogeo y, si bien muchos operadores se centran en la reacción inmediata a los resultados de una empresa, también puedes considerar las tendencias a largo plazo posteriores a los anuncios de resultados, que pueden generar rendimientos mucho después de la publicación de los resultados. A esto se le conoce como la Deriva Post-Resultados (PED, por sus siglas en inglés).

La PED se basa en un concepto simple pero efectivo: las acciones que reaccionan positivamente a resultados sólidos tienden a seguir subiendo gradualmente, mientras que las acciones que reaccionan negativamente a resultados débiles tienden a seguir bajando gradualmente. Esta "deriva" puede persistir durante semanas o incluso meses, lo que la convierte en una de las formas más eficientes de operar durante la temporada de resultados.

Analicemos cómo identificar estas posibles oportunidades, que pueden tener un perfil de riesgo-recompensa positivo, y cómo gestionar las posiciones de manera efectiva.

Paso 1: Fundamentales – El Catalizador de la Deriva

La deriva post-resultados es más fuerte cuando existe un catalizador fundamental claro detrás del movimiento. No todos los resultados que superan las expectativas conducen a un alza sostenida, y no todos los resultados que no alcanzan las expectativas resultan en una debilidad prolongada. Lo que importa es si el informe realmente cambia las expectativas del mercado.

Factores clave a tener en cuenta:

Crecimiento de ingresos y beneficios superior al esperado: El mercado recompensa a las empresas que superan las expectativas.

Mejora de las previsiones futuras: Si la dirección eleva las expectativas, indica confianza en el crecimiento futuro.

Expansión de márgenes y mejora de la salud financiera: Los inversores quieren ver una mejora de la rentabilidad junto con el crecimiento de los ingresos.

Cambios en la estrategia empresarial: Las empresas que anuncian mejoras estructurales importantes, como iniciativas de reducción de costes o nuevas fuentes de ingresos, a menudo experimentan movimientos prolongados.

La clave es que el informe de resultados debe proporcionar una razón para una presión de compra o venta continua. Si la reacción se basa en ruido a corto plazo en lugar de un cambio fundamental, la deriva es menos fiable.

Paso 2: Reacción del Mercado – Confirmación del Catalizador

Una vez que hayas identificado un catalizador fundamental sólido, el siguiente paso es observar la reacción del mercado. No todas las acciones tienen un gap después de los resultados, pero la reacción debería proporcionar evidencia de que la publicación de los resultados está impulsando la demanda.

Signos de una fuerte reacción alcista:

Volumen superior al promedio: Las instituciones no realizan todas sus operaciones en un día. Un volumen alto sugiere que está entrando dinero importante.

Un movimiento decisivo al alza: Una acción que cierra con fuerza después de los resultados tiene más posibilidades de seguir subiendo.

Compras de continuación en los días posteriores a los resultados: Si la acción sigue siendo demandada después de la reacción inicial, sugiere una demanda real en lugar de un pico temporal.

Signos de una fuerte reacción bajista:

Ventas fuertes con un volumen alto: Que las instituciones se deshagan de acciones es una señal de advertencia.

Fallo en el rebote después de la caída inicial: Las acciones débiles tienden a seguir débiles, especialmente si los compradores no intervienen.

Rotura de niveles de soporte clave: Una acción que cae por debajo de niveles técnicos importantes a menudo experimenta ventas continuas.

Paso 3: Entrada en la Operación y Gestión del Riesgo

Una vez que hayas identificado una acción con un fuerte catalizador de resultados y una clara reacción del mercado, el siguiente paso es ejecutar la operación.

Estrategia de Entrada

Para operaciones alcistas: Entra en el primer retroceso significativo después de la reacción inicial de los resultados. Busca una nueva prueba del soporte intradía o un período de consolidación antes de la siguiente etapa alcista.

Para operaciones bajistas: Entra en un rebote débil que no logra recuperar niveles clave, o en una ruptura por debajo del mínimo posterior a los resultados.

Establecer Stops Utilizando el ATR

El Rango Promedio Verdadero (ATR, por sus siglas en inglés) es una herramienta útil para establecer stops, ya que tiene en cuenta la volatilidad. Un método común es colocar un stop de 1.5 a 2 veces el ATR por debajo de tu entrada para operaciones largas (por encima para cortas). Esto asegura que tu stop sea lo suficientemente amplio como para evitar ser eliminado por las fluctuaciones normales del precio.

Gestionar la Operación con la EMA de 21 Períodos

La Media Móvil Exponencial de 21 períodos (EMA de 21) es un excelente stop dinámico para las operaciones de PED.

Mientras la acción se mantenga por encima de la EMA de 21, la deriva permanece intacta.

Un cierre por debajo de la EMA de 21 es una señal para salir de la posición.

Este método permite a los operadores seguir la tendencia evitando salidas prematuras.

Ejemplo del Mundo Real: La Deriva Post-Resultados de Netflix

Veamos cómo se desarrolló esto con Netflix (NFLX) después de su informe de resultados del tercer trimestre de 2024.

El 17 de octubre de 2024, Netflix informó:

Beneficio por acción de 5,40 dólares, superando las estimaciones de 5,12 dólares.

Ingresos de 9.825 millones de dólares, ligeramente por encima de las expectativas.

Un sólido informe de crecimiento de suscriptores, con 5,1 millones de nuevas incorporaciones, superando las previsiones en más de 1 millón.

Las suscripciones con publicidad superaron el 50% de las nuevas altas en los países disponibles.

Anuncio de subidas de precios en España e Italia, lo que indica confianza en el poder de fijación de precios.

La acción reaccionó positivamente, con un gap alcista de casi el 5% con un volumen superior al promedio.

Durante los siguientes dos meses, Netflix continuó subiendo más del 20%, confirmando el efecto de la deriva post-resultados. La tendencia se mantuvo intacta hasta que la acción finalmente cerró por debajo de su EMA de 21 períodos, marcando el final del movimiento.

Netflix repitió el patrón en enero de 2025, superando nuevamente las expectativas de ganancias y con un gap alcista con un fuerte crecimiento de suscriptores e ingresos. Desde entonces, la acción ha subido más del 10% y se mantiene por encima de su EMA de 21 períodos.

Gráfico de Velas Diario de Netflix (NFLX)

El rendimiento pasado no es un indicador fiable de resultados futuros.

Disclamer: Esta información es sólo para fines informativos y de aprendizaje. La información proporcionada no constituye asesoramiento de inversión ni tiene en cuenta las circunstancias financieras individuales u objetivos de ningún inversor. Cualquier información que se pueda proporcionar relacionada con el rendimiento pasado no es un indicador confiable de resultados o rendimientos futuros. Los canales de redes sociales no son relevantes para los residentes del Reino Unido o España.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 85.24% de las cuentas minoristas pierden dinero al operar CFD con este proveedor. Debe considerar si comprende cómo funcionan y si puede permitirse el riesgo de perder su dinero.

Capital Com Online Investments Ltd es una sociedad de responsabilidad limitada (número de sociedad 209236B) registrada en la Commonwealth de las Bahamas y autorizada a realizar negocios de valores por la Comisión de Valores de las Bahamas (SCB) con el número de licencia SIA-F245.

Ideas de la comunidad

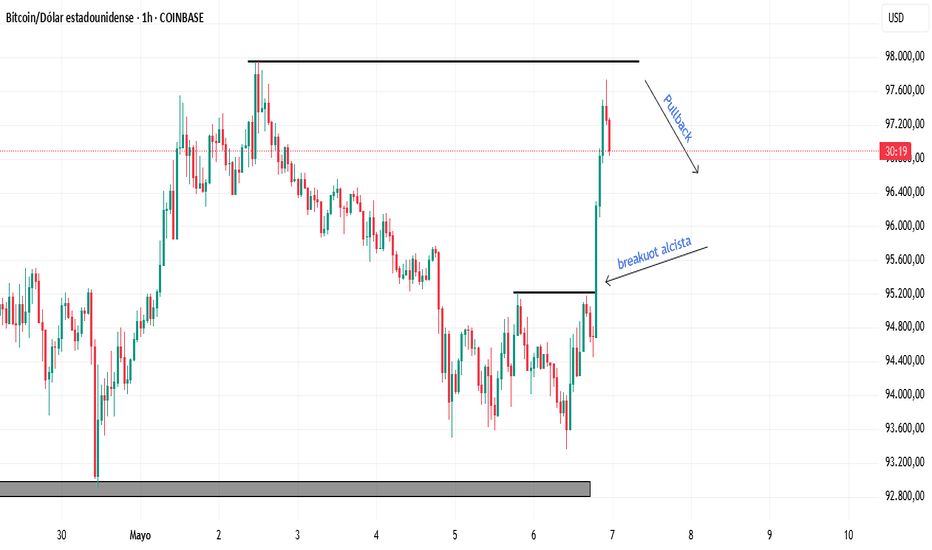

Puedes servirte de esta "ESTRATEGIA" futuros. los leo..📊 Estrategia “Breakout + Pullback con Análisis Top-Down”

🔁 Alta probabilidad basada en estructura, liquidez, zonas institucionales y gestión estricta del riesgo

1️⃣ Análisis Top-Down 🧠

Objetivo: Alinear tu operativa con la dirección dominante del mercado.

🧭 Temporalidades sugeridas:

HTF (Alta): 1D o 4H → Identificar tendencia principal, zonas clave, liquidez.

MTF (Media): 1H → Observar estructuras, posibles fractales, zonas de ruptura.

LTF (Baja): 15m o 5m → Precisar entradas y ver la reacción en zonas clave.

2️⃣ Detección del Breakout 💥

Buscamos una ruptura clara de una zona relevante.

📌 Confirmación del breakout:

Vela con cuerpo sólido que rompe resistencia o soporte.

Volumen creciente, validando la intención.

Estructura rota en MTF o LTF, dejando liquidez por detrás.

3️⃣ Pullback: Dos Escenarios Clave 🎯

📍 Escenario 1: Pullback clásico a zona rota

Testeo a la antigua resistencia, ahora actuando como nuevo soporte.

Ideal para entradas rápidas tras ruptura limpia.

Confirmación: vela de rechazo o patrón de reversión.

📍 Escenario 2: Pullback profundo con confluencias

El precio retrocede hacia zonas de mayor interés institucional:

🔸 Fibonacci 0.618 o 0.786 del último impulso.

🔸 FVG (Fair Value Gap): hueco de ineficiencia sin cubrir.

🔸 Order Block: última vela contraria antes del impulso (ideal en 1H-4H).

Confirmación en LTF con patrón de reversión o vela de absorción.

4️⃣ Validación e Invalidación del Setup ❌✅

✔️ Validación:

Confirmación del pullback sin romper la estructura.

Reacción clara con intención (volumen, patrón de vela, momentum).

❌ Invalidación del impulso:

Si el retroceso supera la zona de origen del fractal (inicio del impulso), el movimiento se invalida y:

Se rompe la estructura previa.

El trade pierde su lógica técnica.

Debemos salir de la posición inmediatamente para evitar mayores pérdidas.

🔒 Esto evita quedarse atrapado en trades con esperanza.

5️⃣ Entrada y Gestión de Riesgo 💼

🎯 Entrada: al cierre de la vela de confirmación del pullback (en 5m o 15m).

🛡️ Stop Loss:

Por debajo de la estructura menor.

O bajo el Order Block o FVG relevante.

🎯 Take Profit:

TP1: igual al tamaño del impulso previo (RR mínimo 1:1).

TP2: próximo nivel HTF o zona de liquidez superior (RR 1:2 o más).

📘 Consejo: mantener una libreta de seguimiento y evaluar performance semanalmente.

Cómo el Trading Me Cambió la VidaHubo un tiempo en el que mi vida era disciplina pura: me levantaba temprano, cumplía órdenes y vivía con una rutina marcada al segundo. Serví durante años en el Ejército Español, en infantería ligera y en la Guardia Real. Allí aprendí a exigirme al máximo y a no rendirme, pero también sentía que, en el fondo, no estaba construyendo mi vida, sino cumpliendo la de otros.

Todo cambió cuando conocí el trading.

Mi primer contacto con el mercado

Fue en 2020. En un momento en el que muchos buscaban alternativas, yo encontré algo que me retó tanto como lo había hecho el ejército: los mercados financieros. No entendía nada al principio, pero algo me decía que ahí había una oportunidad real.

Pasé horas, días, noches enteras formándome. Me equivoqué mil veces. Me frustré. Pero nunca paré. Porque tenía claro que esto podía ser mi salida, mi forma de construir la vida a mi manera.

De novato a profesional

Con el tiempo, todo empezó a encajar. Fui aprendiendo a leer el mercado, a controlar mi mente y a diseñar un sistema propio. Me formé de verdad, conseguí títulos oficiales, pero sobre todo aprendí de la experiencia: de cada pérdida, de cada acierto, de cada día frente a las pantallas.

En 2023, batí el récord histórico de 13 años en un torneo de la Bolsa de Madrid. No fue casualidad. Fue resultado de años de sacrificio, de decir que no a muchas cosas y de mantenerme firme en mi objetivo. En 2024, tomé la decisión que cambió todo: dejé el ejército para dedicarme por completo al trading.

Más que dinero: libertad

Para mí, el trading no es solo ganar dinero. Es levantarme cada día sabiendo que soy dueño de mi tiempo. Es vivir con propósito. Es ver que lo que he aprendido puede transformar también la vida de otras personas.

Por eso creé mi propia formación y una comunidad privada, donde opero en vivo con gente que, como yo, quiere algo más que una vida “normal”. Porque yo no creo en atajos ni en fórmulas mágicas. Creo en el trabajo, en la mentalidad, en la constancia. Y en el poder que tiene cada persona para cambiar su historia si se lo toma en serio.

¿Qué me ha dado el trading?

1. Libertad para vivir como quiero

2. Paz mental (aunque cueste llegar a ella)

3. Propósito real

4. Un camino donde cada día se aprende

5. Y lo más importante: la certeza de que todo sueño merece ser perseguido

Conclusión:

El trading no me salvó. Me transformó. Me hizo más fuerte, más libre y más consciente de lo que valgo. No es fácil. Pero si tienes un “por qué” potente, si estás cansado de vivir a medias, quizá este camino también sea para ti. Solo necesitas una decisión firme… y no mirar atrás.

"Golpear en el mismo lugar" — Reflexión para traders. Al principio no entiendes nada.

Vas a contracorriente.

Fallas. Vuelves a fallar.

Y el mercado, frío e implacable, te da la misma respuesta:

No es por ahí.

Entonces empiezas a ajustar.

No buscas adivinar.

Empiezas a leer.

A observar.

A esperar.

✔️ La acción del precio te guía.

✔️ El riesgo lo gestionas.

✔️ Las emociones ya no deciden por ti.

Y sin darte cuenta...

Cada vez fallas menos.

Cada golpe va en la misma dirección.

Cada decisión se vuelve más afinada.

Así es esto:

No se trata de acertar siempre, sino de insistir con inteligencia y de nunca rendirse.

De repetir lo que FUNCIONA y eliminar lo que solo llena de ruido tu cabeza.

Los mejores traders no son los que nunca pierden.

Son los que aprenden exactamente cuándo y dónde golpear.

Dale 🚀/❤️ si te ha gustado este post.

Plan de "Rentabilidad" en futuros de criptos, PLAN REAL.📈 PLAN DE GANANCIAS EN FUTUROS CRIPTO 📅

Capital real: $1000 USD | Apalancamiento: 5X → Capital operativo: $5000 USD

🎯 Objetivo: generar un 5% semanal sobre el capital operativo, aplicando la estrategia de análisis de Profit 📊

🧠 METODOLOGÍA PROFIT

Este plan está basado en la estrategia de Profit, que combina:

🔍 Estructura de mercado desde temporalidades mayores

📊 Análisis técnico limpio y preciso

📈 Identificación de rangos, ruptura de zonas clave y validación de choch (cambio de carácter)

⚖️ Gestión estricta del riesgo y uso de apalancamiento de forma inteligente

💥 No operamos por intuición. Cada entrada está basada en criterios técnicos claros, con confirmación de volumen y acción del precio.

🔍 ¿CÓMO FUNCIONA EL APALANCAMIENTO 5X?

🔹 Si tenés $1000 USD reales, con apalancamiento 5X operás como si tuvieras $5000 USD.

⚙️ Cada movimiento del 1% del mercado equivale a un 5% sobre tu capital real.

⚠️ ¡Potencia tu rentabilidad, pero también el riesgo!

🔢 PROYECCIÓN DE GANANCIAS – PLAN AGRESIVO (5% SEMANAL)

📌 Ganancia semanal estimada: 5% de $5000 = $250 USD

Semana 1️⃣: Ganancia $250 – Capital real: $1250

Semana 2️⃣: Ganancia $262 – Capital real: $1512

Semana 3️⃣: Ganancia $276 – Capital real: $1788

Semana 4️⃣: Ganancia $294 – Capital real: $2082

Semana 8️⃣: Capital real: $3024

Semana 12️⃣: Capital real: $4028

Semana 16️⃣: Capital real: $5201

📈 En 4 meses: más de 5X tu capital inicial con enfoque técnico y disciplinado.

🧘♂️ PLAN CONSERVADOR – 2% SEMANAL

📌 Ganancia semanal estimada: 2% de $5000 = $100 USD

Semana 1️⃣: Ganancia $100 – Capital real: $1100

Semana 2️⃣: Ganancia $110 – Capital real: $1210

Semana 3️⃣: Ganancia $121 – Capital real: $1331

Semana 4️⃣: Ganancia $133 – Capital real: $1464

Semana 8️⃣: Capital real: $1951

Semana 12️⃣: Capital real: $2520

Semana 16️⃣: Capital real: $3265

💡 Ideal si querés operar con menor exposición y máxima gestión.

🎯 CLAVES DEL ÉXITO

✅ Aplicá el análisis de Profit en cada operación

🧠 Usá stop loss siempre

📈 Tomá decisiones por estructura, no por emociones

📚 Seguí la lógica de causa y efecto: volumen, reacción, confirmación

⚠️ RECORDÁ

❌ El apalancamiento no es magia. Sin análisis, es una trampa.

🔁 La consistencia vale más que un trade ganador.

🔥 El éxito está en la estrategia, y nosotros te la compartimos paso a paso.

📢 ¿Querés más estrategias y análisis aplicados con el enfoque Profit?

La Gran Mentira de los Indicadores en el TradingEn el mundo del trading, uno de los mayores engaños disfrazados de herramienta imprescindible son los indicadores técnicos . Desde el RSI hasta el MACD, desde las bandas de Bollinger hasta las medias móviles, millones de traders novatos inundan sus gráficos con estos coloridos adornos creyendo que están a punto de descubrir el "Santo Grial". Spoiler: no lo están.

¿Qué son realmente los indicadores?

Los indicadores no son más que fórmulas matemáticas aplicadas al precio pasado. Repito: precio pasado. No predicen el futuro, no saben hacia dónde va el mercado, y no tienen ninguna propiedad mágica. Son una representación retrasada de lo que el precio ya hizo, pero que muchos interpretan como señales infalibles.

El error de base: confundir análisis con decisión

Uno de los errores más comunes en los traders principiantes es pensar que un cruce de medias o un RSI por debajo de 30 es automáticamente una señal de compra. Este tipo de pensamiento binario y simplificado es exactamente lo que hace que tantos caigan en la trampa de operar basándose únicamente en indicadores , sin entender lo más importante: el contexto del mercado y la acción del precio real.

Los indicadores no entienden el contexto

El mercado no se mueve por reglas fijas ni por fórmulas. Se mueve por dinámica institucional, desequilibrio de órdenes, emociones colectivas y manipulación profesional. ¿De verdad crees que los grandes fondos, los traders institucionales y los market makers están pendientes de si el RSI está en 70 para vender? La respuesta es obvia.

El verdadero aprendizaje está en leer el precio

Un trader profesional aprende a leer el lenguaje del precio , la estructura del mercado, los desequilibrios, las zonas de liquidez, las trampas institucionales. Aprende a detectar lo que realmente mueve el mercado y actúa en consecuencia. Los indicadores pueden complementar, en casos muy concretos, pero jamás sustituirán una lectura limpia del precio.

¿Por qué tantos insisten en enseñarte indicadores?

Porque son fáciles de enseñar y vender. Si tú hoy no sabes nada de trading, es mucho más sencillo explicarte cómo funciona el MACD que enseñarte a leer la estructura del precio, entender liquidez o backtestear un sistema basado en lógica de mercado real. Los indicadores son atractivos, parecen "profesionales", y sobre todo: venden cursos, venden libros, y venden falsas esperanzas.

¿Entonces no sirven para nada?

No se trata de demonizarlos. Algunos traders los utilizan como apoyo visual, como filtro o referencia secundaria. Pero la clave es esta: nunca deben ser la base de tu operativa. Si no entiendes el mercado sin indicadores, no lo entiendes con ellos. Y eso te pone en desventaja frente a quienes sí dominan la acción del precio.

Conclusión

Los indicadores no son ni buenos ni malos: son herramientas. El problema es cómo se utilizan. El gran error está en pensar que por sí solos te van a dar rentabilidad. Esa es la mentira que debes dejar de creerte. Si quieres avanzar en el trading de verdad, deja de perseguir señales automáticas y empieza a entender el mercado desde su raíz.

que es la "DEVALUACIÓN" lo vemos a detalle.. debes entenderlo📈 ¿Cómo impacta la devaluación del peso argentino en los precios de bienes y servicios?

🔹 ¿Qué es la devaluación?

La devaluación es la pérdida de valor de una moneda frente a otras divisas, como el dólar estadounidense.

Significa que cada peso compra menos dólares, lo que encarece bienes y servicios, sobre todo aquellos que dependen de precios internacionales o importaciones.

🔹 Impacto en Bienes y Servicios

Tipo de Producto/Servicio Impacto Directo de la Devaluación

Bienes Importados Suben casi de inmediato (ej.: tecnología, autos, medicamentos)

Bienes Nacionales También suben: muchos insumos y costos están dolarizados

Servicios Ajustan más lento, pero suben (transporte, educación, salud)

Inflación General Se acelera porque los precios anticipan nuevas devaluaciones

Poder Adquisitivo Se deteriora al no ajustarse los salarios a la misma velocidad

🔹 Situación Actual: ¿Qué pasó recientemente?

✅ El gobierno levantó el cepo cambiario en el primer semestre de 2025.

✅ Fue posible gracias a un acuerdo con el Fondo Monetario Internacional (FMI), que aportó respaldo financiero para estabilizar la transición.

Con el levantamiento del cepo:

Se unificaron los tipos de cambio.

Se estableció un sistema de banda cambiaria donde el dólar se mueve entre los 1000 y 1400 pesos argentinos aproximadamente.

Se busca evitar grandes saltos del tipo de cambio y darle previsibilidad al mercado.

Este nuevo esquema permite un funcionamiento más libre del mercado cambiario, pero dentro de límites controlados.

🔹 ¿Cómo se ve la economía a corto plazo?

Con la liberación del cepo y la nueva banda cambiaria, las expectativas para el corto plazo son:

Aspecto Expectativa

Tipo de cambio Mayor volatilidad, pero contenida dentro de la banda (1000–1400 ARS)

Inflación Persiste presión inflacionaria, aunque podría moderarse a medida que el esquema se consolide

Precios de bienes y servicios Subas adicionales en algunos sectores atados al dólar

Actividad económica Posible recesión leve mientras se acomoda el nuevo régimen monetario

Confianza e inversión Mejora progresiva si se sostiene la estabilidad cambiaria y fiscal

🔹 En resumen:

La devaluación afecta todos los precios, pero especialmente bienes importados y bienes nacionales con costos dolarizados.

El levantamiento del cepo fue posible gracias al apoyo del FMI y se implementó un sistema de banda cambiaria.

En el corto plazo veremos presión inflacionaria y volatilidad cambiaria, pero si el nuevo esquema se mantiene, hay potencial de recuperación para el mediano plazo.

no te dejes engañar por esas palabras que antes eran imposible de entender, ahora lo vemos a detalle.

que harías con $100.000 dólares?? 📈 ¿Qué es una Inversión Pasiva?

✅ Una inversión pasiva es una estrategia donde el inversor coloca su dinero en activos que generan ingresos o aumentan de valor con el tiempo sin necesidad de gestionarlos activamente todos los días.

🎯 Objetivo principal:

Maximizar el crecimiento o el flujo de dinero

Minimizar la intervención personal

Reducir costos de gestión y riesgos emocionales

🔥 Características de las inversiones pasivas:

🔹 Baja participación diaria.

🔹 Horizonte a largo plazo.

🔹 Diversificación de activos.

🔹 Costos bajos.

🔹 El dinero trabaja para ti.

🏦 Ejemplos comunes de inversión pasiva:

Fondos indexados (Ej: S&P500)

Propiedades inmobiliarias en alquiler

REITs (Fondos de inversión inmobiliaria)

Bonos de alta calidad

Cuentas de ahorro de alta rentabilidad

🛡️ ¿Qué haría si tuviese $100.000 dólares disponibles para invertir de manera pasiva?

Con el objetivo de proteger el capital, generar ingresos y crecer a largo plazo, dividiría la inversión en 4 pilares:

1. Renta fija y cuentas de alto rendimiento (~30% = $30.000)

Bonos del Tesoro de EE.UU.

Money Market Accounts (cuentas de ahorro de alta rentabilidad)

🧠 Rendimiento esperado: 4% - 6% anual

📈 Flujo: Intereses mensuales o trimestrales

2. Inmuebles o fondos inmobiliarios REITs (~30% = $30.000)

Compra fraccionada de propiedades (plataformas como Fundrise)

REITs de alta calidad (Ej: Realty Income, VNQ)

🧠 Rendimiento esperado: 7% - 10% anual

📈 Flujo: Dividendos y valorización de propiedades

3. Acciones de dividendos y fondos indexados (~30% = $30.000)

Fondos indexados al S&P500 (VOO, SPY)

Acciones de dividendos crecientes (Coca-Cola, Johnson & Johnson)

🧠 Rendimiento esperado: 8% - 12% anual

📈 Flujo: Dividendos trimestrales + apreciación de acciones

4. Reserva de oportunidad / liquidez (~10% = $10.000)

Cuenta de ahorro de alta rentabilidad

🧠 Objetivo: Liquidez inmediata para aprovechar oportunidades o enfrentar imprevistos

📊 ¿Qué ganancias podría obtener?

✅ Estimación anual combinada:

Activo % de la cartera Rendimiento esperado Flujo estimado anual

Renta fija (bonos) 30% 4% - 6% $1.200 - $1.500

Inmuebles / REITs 30% 7% - 10% $2.100 - $3.000

Acciones y fondos indexados 30% 8% - 12% $2.400 - $3.600

Reserva de liquidez 10% 3% - 4% $300 - $400

Total anual 100% 6.5% - 9.5% $6.000 - $8.500

💡 En resumen:

Con una estrategia pasiva bien armada, una inversión de $100.000 dólares podría generar un flujo pasivo de entre $500 y $700 mensuales, además de valorización a largo plazo del capital 📈.

👉 La clave está en elegir activos sólidos, diversificados y mantener la disciplina de largo plazo.

⚡ Tip final:

No confundir "pasiva" con "olvidada": una inversión pasiva necesita revisiones periódicas (cada 6 a 12 meses) para ajustar riesgos y aprovechar oportunidades.

¿Qué es el Volumen en el Trading y por Qué es Tan Importante? En el mundo del trading, uno de los indicadores más utilizados por traders técnicos y profesionales es el volumen. Aunque a simple vista puede parecer un dato más dentro de un gráfico, entender el volumen puede marcar la diferencia entre una entrada sólida y una operación precipitada. En este artículo, te explico qué es el volumen, cómo se interpreta y por qué es un pilar fundamental para leer el comportamiento del mercado.

¿Qué es el Volumen?

El volumen representa la cantidad de transacciones que se han ejecutado en un determinado activo durante un período de tiempo específico. En otras palabras, indica cuántas veces se ha comprado y vendido ese activo (como una acción, un futuro o una criptomoneda) dentro de una vela o sesión.

Por ejemplo:

Si el volumen es alto en una vela de 1 hora, significa que durante esa hora hubo mucha actividad (muchas operaciones).

Si el volumen es bajo, hubo poco interés o participación en ese activo en ese mismo período.

Es importante recalcar que el volumen no indica cuántas personas han operado, sino cuántas veces se ha intercambiado ese activo.

¿Dónde se ve el Volumen?

La mayoría de las plataformas de trading muestran el volumen en forma de barras verticales debajo del gráfico de precios. Cada barra representa el volumen correspondiente a cada vela del gráfico. En temporalidades altas (como el diario o semanal), este indicador puede ofrecer información muy valiosa sobre lo que está ocurriendo “detrás del precio”.

¿Por Qué es Importante el Volumen?

El volumen cumple una función fundamental: valida el movimiento del precio. Un movimiento fuerte (al alza o a la baja) con bajo volumen es sospechoso, ya que podría no tener suficiente respaldo para sostenerse. En cambio, cuando el precio se mueve acompañado de un volumen alto, el mercado está mostrando un verdadero interés.

Aquí te dejo algunas claves de interpretación:

1. Confirmación de tendencias

Una ruptura de un nivel importante (como una resistencia) acompañada de alto volumen suele indicar que la ruptura es legítima. Si rompe sin volumen, hay más posibilidades de que sea una falsa ruptura (fakeout).

2. Divergencias entre precio y volumen

Si el precio sube pero el volumen disminuye progresivamente, es una señal de debilidad. El mercado podría estar perdiendo fuerza y prepararse para una corrección.

3. Detectar acumulación o distribución

En zonas de rango, un volumen creciente puede indicar que los grandes participantes están acumulando (si es un soporte) o distribuyendo (si es una resistencia), preparando un movimiento fuerte.

4. Identificar puntos de interés institucional

El volumen ayuda a detectar zonas donde los institucionales han intervenido, lo cual puede ofrecer referencias valiosas para anticipar futuras reacciones del precio.

Conclusión

El volumen es mucho más que un indicador adicional: es una ventana a la intención real del mercado . A través de él puedes detectar si un movimiento está respaldado, si hay interés por parte de los operadores, o si el precio simplemente se está moviendo sin convicción.

No se trata de tomar decisiones basadas únicamente en el volumen, sino de integrarlo con otros elementos del análisis técnico para tener una visión más completa y profesional del mercado.

Jesse Livermore: El Trader genio que venció al mercado, pero…🌎EL GENIO DETRAS DEL MERCADO

En el mundo , simplemente hay figuras que se vuelven leyendas, no solo por las fortunas que construyen, sino por las lecciones que dejan atrás. Jesse Livermore es uno de esos nombres que resuenan como eco en los pasillos del análisis técnico, la psicología del mercado y el arte de tomar decisiones bajo presión.

No fue un hombre común. A los 14 años ya operaba en bucket shops y, con apenas intuición y observación, empezó a notar patrones que los demás pasaban por alto. Fue un pionero del análisis técnico cuando ni siquiera existía el término o no aun como lo conocemos.

Pero lo más interesante de Livermore no son sus aciertos, ni sus millones ganados, ni sus errores garrafales. Lo que más valor tiene hoy de su historia es la forma en que expuso la verdadera batalla del trading: la psicología interna.

💭Operar no es difícil. Controlarse lo es.

Uno de los mensajes más importantes de Jesse es que el mercado no te destruye, tú te destruyes con tus decisiones mal tomadas. Y esas decisiones, muchas veces, no se basan en lógica, sino en emociones no resueltas. Durante su carrera, Livermore fue un maestro en leer el mercado, pero muchas veces fracasó por no poder leerse a sí mismo. Hizo operaciones que desafiaban la lógica, buscó recuperar pérdidas en momentos poco racionales, y se obsesionó con replicar sus mayores éxitos… como si el mercado estuviera obligado a darle la razón otra vez.

¿Te suena familiar?

En su libro “Reminiscencias de un operador de bolsa”, basado en su vida, se refleja claramente este dilema. La narrativa es la de un hombre brillante, pero también profundamente humano, que sabía que el peligro más grande no era perder dinero, sino perder la claridad mental en situaciones tan demandantes como las que vivia.

🧠El impacto del riesgo en la mente humana

El éxito financiero no necesariamente trae estabilidad emocional para todas las personas. Un estudio de la Universidad de Chicago demostró que las personas expuestas a altos niveles de riesgo financiero durante periodos prolongados experimentan alteraciones en la actividad prefrontal del cerebro, región relacionada con el autocontrol y la toma de decisiones racionales.

En palabras simples: cuanto más riesgo asumes, más difícil es pensar con claridad.

Jesse Livermore fue testigo de esto en carne propia. No porque no supiera lo que hacía, sino porque el peso emocional de operar grandes cantidades de dinero lo llevó a tomar decisiones fuera de su propio sistema. A veces ganaba fortunas, otras veces las perdía por completo. Y esto nos lleva a una gran verdad: no ganas solo cuando haces dinero… ganas cuando puedes mantenerte lúcido bajo presión, ganas cuando puedes mantenerlo.

📓 La verdadera lección: disciplina emocional

La mayoría de traders fallan no por no saber leer el mercado, sino por no saber leer sus propias emociones. Puedes tener la mejor estrategia, el mejor equipo, un mentor increíble… y aun así sabotearte si no sabes reconocer cuándo estás operando desde el ego, desde la frustración o desde la avaricia desmedida

Livermore dijo una vez:

“No es el pensar lo que da dinero, es el esperar. Es sentarse tranquilo y dejar que el mercado se desarrolle.”

Una frase sencilla, pero realista. Porque el éxito en los mercados no es para los impacientes. Es para los que saben esperar. Para los que comprenden que la disciplina no es aburrida, es liberadora. Que el control emocional no es una debilidad, sino la herramienta más poderosa.

El 90% de las personas que operan no tienen paciencia ¿El secreto entonces es ser del 10% restante para ser rentable?

📉El enemigo no es el mercado

Vivimos en una era donde los videos prometen duplicar cuentas en una semana, donde se glorifica el “todo o nada”, donde operar sin reglas se disfraza de “intuición de trader”. Y es ahí donde la historia de Livermore cobra más valor que nunca. Porque si un genio del calibre de Jesse, con una capacidad mental extraordinaria, pudo caer varias veces en los mismos errores…

¿qué nos hace pensar que nosotros estamos exentos de ello?

El enemigo no es el mercado. El verdadero enemigo es la necesidad constante de validación, la falta de paciencia, la búsqueda de resultados inmediatos. Es esa voz interna que te dice “deberías estar ganando más”, “ya es hora de que subas de nivel”, “si no arriesgas no ganas”.

Y justo ahí, cuando dejas que esa voz con inexperiencia controle tus decisiones, es cuando pierdes.

💬 Un mensaje para el trader moderno

Hoy tenemos herramientas que Jesse Livermore no tenía: acceso a datos, simuladores, inteligencia artificial, plataformas de gestión emocional, neurociencia, entrenadores. Pero lo más importante sigue siendo exactamente lo mismo: la mente del Trader.No se trata solo de saber cuándo entrar o salir.

Se trata de saber cuándo parar. Cuándo respirar. Cuándo decir: “hoy no tengo la claridad que necesito para operar”. Porque esa es una mentalidad realmente ganadora. La historia de Jesse no es una advertencia oscura. Es una guía.

Es un mapa de lo que sucede cuando olvidas que el éxito sin equilibrio es solo una bomba de tiempo. Pero también es una inspiración: porque a pesar de todo, él volvió a levantarse una y otra vez. Cada caída fue una enseñanza. Cada pérdida, una oportunidad de autoconocimiento.

📝 Una Reflexión final

El mercado es un reflejo: te muestra lo mejor y lo peor de ti. Y Jesse Livermore, con toda su genialidad y humanidad, nos dejó la mayor lección de todas:

“No se trata de vencer al mercado. Se trata de vencer tus impulsos, tus miedos, y tus debilidades.”

Así que la próxima vez que te sientes frente a una gráfica, recuerda que lo más importante no está en la pantalla… está en tu interior.

Idea Educativa elaborada por Alfredo G - Analista de Mercados en easyMarkets

Encontrando Acciones Fuertes en un Mercado DébilEl presente artículo no es relevante para el público residente en España.

Cada liquidación cuenta una historia. Pero no todas las acciones desempeñan el mismo papel en el drama. Algunas se ven arrastradas a la baja porque están ligadas a la narrativa más amplia: miedo macroeconómico, rotación sectorial, valoraciones elevadas. Otras, sin embargo, muestran algo muy diferente: resistencia.

Encontrar acciones fuertes en un mercado débil no se trata solo de buscar velas verdes en un día rojo. Se trata de identificar empresas con fortaleza a largo plazo, calidad visible y la capacidad de recuperarse rápidamente cuando la presión disminuye.

Analicemos los rasgos clave que hacen que ciertas acciones destaquen, incluso cuando el mercado en general está bajo presión.

1. La Tendencia Alcista a Largo Plazo Aún Intacta

Es fácil perderse en el ruido de la acción diaria del precio. Pero cuando el mercado se vuelve volátil con fuertes liquidaciones, a menudo la mejor manera de empezar es alejarse y observar el panorama general.

Estás buscando acciones donde la tendencia a largo plazo siga claramente al alza. Eso generalmente significa:

El precio ha estado en tendencia alcista durante varios años, no solo meses. Ampliar el marco de tiempo al gráfico de velas semanal es útil.

Los retrocesos en el precio se alinean con correcciones anteriores y respetan las zonas de soporte a largo plazo.

La liquidación actual parece un retroceso dentro de una tendencia alcista más amplia, no el comienzo de algo más estructural.

Estas son las acciones donde los vendedores pueden ganar algunas batallas, pero los compradores han ganado consistentemente las peleas más importantes.

Este concepto forma la base de la inversión basada en tendencias. Si una acción ha estado en una tendencia alcista constante durante años y ahora está corrigiendo, tu trabajo no es entrar en pánico, sino preguntarte si este retroceso es una configuración, no una advertencia.

Ejemplo: Gráfico de Velas Semanal de Spotify (SPOT)

En este ejemplo, podemos ver que al ampliar el gráfico de velas semanal, la reciente turbulencia del mercado parece una consolidación dentro de la tendencia alcista a largo plazo de Spotify, lo que indica una fortaleza subyacente.

El rendimiento pasado no es un indicador fiable de resultados futuros

2. Capacidad de Recuperación: Resiliencia en Acción

Si bien "capacidad de recuperación" fue un término acuñado por los entrenadores de fútbol, describe perfectamente cómo se comportan las acciones fuertes en mercados débiles.

Algunas acciones caen con fuerza y permanecen bajas. Otras retroceden, mantienen el soporte y se recuperan tan pronto como la presión vendedora general comienza a disminuir. Esa respuesta de recuperación te dice algo muy útil: fortaleza subyacente.

Esto puede manifestarse de varias maneras:

El precio recupera rápidamente niveles clave (como la media móvil de 50 o 200 días).

Las rupturas por debajo del soporte no tienen continuación; en cambio, revierten de nuevo dentro del rango.

Una acción se vende menos que sus pares sectoriales o de índice, lo que demuestra que sigue su propio camino.

Esta fortaleza en la recuperación te indica que hay una demanda constante subyacente, ya sea por parte de compradores institucionales o por un reconocimiento más amplio del mercado de que esta empresa merece seguir en el radar.

Una acción con capacidad de recuperación tiende a liderar cuando los mercados se recuperan. Si puedes identificarlas durante una corrección, estarás adelantado cuando comience la siguiente etapa alcista.

Ejemplo: Gráfico de Velas Diario de BAE Systems (BA)

Las acciones del gigante de la defensa BAE Systems se recuperaron muy rápidamente cuando el sentimiento del mercado se estabilizó.

El rendimiento pasado no es un indicador fiable de resultados futuros

3. La Calidad Financiera Aún Importa

En mercados débiles, la calidad tiende a destacar.

Cuando el sentimiento se deteriora, los nombres especulativos a menudo caen con más fuerza: alta valoración, sin ganancias, promesas futuras. Pero las empresas con ganancias reales, flujo de caja real y balances sólidos son tratadas de manera muy diferente.

Aquí hay algunas métricas en las que vale la pena centrarse:

Fuerte flujo de caja libre: El efectivo es el rey en la mayoría de los mercados, pero especialmente en los volátiles. Busca empresas que generen consistentemente flujo de caja libre en todos los ciclos del mercado.

Alto retorno sobre el capital empleado (ROCE): Esto muestra con qué eficiencia una empresa utiliza su capital para generar ganancias. Un ROCE superior al 15% suele ser una buena señal de calidad.

Baja deuda neta o posición de caja neta: Las empresas que no dependen en gran medida de la deuda están mejor posicionadas cuando las tasas de interés son altas o las condiciones de financiación se endurecen.

Márgenes que se mantienen: Las tendencias del margen bruto y del margen operativo pueden revelar poder de fijación de precios, especialmente cuando los costos de los insumos están aumentando.

Si una acción se mantiene técnicamente y los números parecen sólidos, estás trabajando con un líder potencial, no con un rezagado.

4. Catalizadores de Ganancias en el Horizonte

Un mercado débil puede crear una dislocación temporal entre el precio de las acciones de una empresa y su progreso operativo. Y esa dislocación a menudo se corrige cuando la empresa informa resultados sólidos.

Por lo tanto, vale la pena revisar el calendario. ¿Se acerca la empresa a:

¿Una actualización comercial que podría sorprender positivamente?

¿Un informe de ganancias que podría reafirmar su historia a largo plazo?

¿Un catalizador específico del sector (como claridad regulatoria o lanzamiento de un producto)?

Lo que realmente estás buscando es un desencadenante. Algo que pueda volver a centrar la atención en los fundamentos subyacentes y sacar a la acción de su letargo inducido por el mercado en general.

5. La Fuerza Relativa es la Clave

Finalmente, una de las herramientas más simples y efectivas que puedes usar es la fuerza relativa.

Este no es un indicador técnico (aunque el RSI también tiene su lugar). Simplemente consiste en observar cómo se está desempeñando una acción en comparación con su sector o un índice de referencia, como el S&P 500.

Si el mercado está cayendo y tu acción se mantiene plana, eso es fortaleza.

Si tu acción está subiendo mientras todo lo demás está en rojo, eso es liderazgo.

Si se está consolidando mientras su sector se está vendiendo, esa es una configuración esperando a desarrollarse.

La fuerza relativa se puede visualizar utilizando herramientas simples: gráficos de ratios, líneas de precios comparativas o superposiciones de sectores. Es una forma sutil de detectar qué acciones están acumulando presión silenciosamente, incluso cuando el sentimiento general es pobre.

Ejemplo: Gráfico de Netflix vs. S&P 500

Aquí podemos ver a Netflix mostrando una clara fortaleza en relación con el mercado en general.

El rendimiento pasado no es un indicador fiable de resultados futuros

Uniendo Todas las Piezas

Encontrar acciones fuertes en un mercado débil no se trata de pescar en el fondo. Se trata de observar señales clave de fortaleza cuando otros están distraídos por el ruido.

• Quieres que la tendencia alcista a largo plazo siga vigente.

• Quieres evidencia de capacidad de recuperación cuando la venta se desacelera.

• Quieres que los datos financieros respalden el gráfico.

• Quieres un catalizador que haga volver a los compradores.

• Y quieres ver que la fuerza relativa se mantenga estable o mejore.

Marca esas casillas, y no solo estarás encontrando un gráfico decente, sino un líder potencial para la próxima etapa alcista.

Disclamer: Esta información es sólo para fines informativos y de aprendizaje. La información proporcionada no consitituye asesoramiento de inversión ni tiene en cuenta las circunstancias financieras individuales u objetivos de ningún inversor. Cualquier información que se pueda proporcionar relacionada con el rendimiento pasado no es un indicador confiable de resultados o rendimientos futuros. Los canales de redes sociales no son relevantes para los residentes del Reino Unido o España.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 85.24% de las cuentas minoristas pierden dinero al operar CFD con este proveedor. Debe considerar si comprende cómo funcionan y si puede permitirse el riesgo de perder su dinero.

Capital Com Online Investments Ltd es una sociedad de responsabilidad limitada (número de sociedad 209236B) registrada en la Commonwealth de las Bahamas y autorizada a realizar negocios de valores por la Comisión de Valores de las Bahamas (SCB) con el número de licencia SIA-F245.

Tasas de éxito reales de la cuña descendente en el tradingTasas de éxito reales de la cuña descendente en el trading

La cuña descendente es un patrón gráfico muy valorado por los traders por su potencial para generar reversiones alcistas tras una fase bajista o de consolidación. Su eficacia ha sido ampliamente estudiada y documentada por diversos analistas técnicos y autores destacados.

Estadísticas clave

Salida alcista: En el 82 % de los casos, la salida de la cuña descendente es ascendente, lo que la convierte en uno de los patrones más fiables para anticipar una reversión positiva.

Precio objetivo alcanzado: El objetivo teórico del patrón (calculado trazando la altura de la cuña en el punto de ruptura) se alcanza en aproximadamente el 63 % al 88 % de los casos, según la fuente, lo que demuestra una alta tasa de éxito en la toma de beneficios.

Inversión de tendencia: En el 55 % al 68 % de los casos, la cuña descendente actúa como un patrón de reversión, señalando el final de una tendencia bajista y el inicio de una nueva fase alcista.

Retroceso: Tras la ruptura, se produce un retroceso (retorno a la línea de resistencia) en aproximadamente el 53% al 56% de los casos, lo que puede ofrecer una segunda oportunidad de entrada, pero tiende a reducir el rendimiento general del patrón.

Falsas rupturas: Las salidas falsas representan entre el 10% y el 27% de los casos. Sin embargo, una falsa ruptura alcista solo resulta en una ruptura bajista real en el 3% de los casos, lo que hace que la señal alcista sea particularmente robusta.

Rendimiento y contexto

Mercado alcista: El patrón funciona especialmente bien cuando aparece durante una fase correctiva de una tendencia alcista, con un objetivo de ganancias alcanzado en el 70% de los casos en un plazo de tres meses.

Potencial de ganancia: El potencial máximo de ganancia puede alcanzar el 32% en la mitad de los casos durante una ruptura alcista, según estudios estadísticos sobre mercados de valores.

Tiempo de formación: Cuanto más ancha sea la cuña y más pronunciadas las líneas de tendencia, más rápido y violento será el movimiento alcista posterior a la ruptura.

Resumen comparativo de las tasas de éxito:

Tasa de criterios ..........................................Frecuencia observada

Salida alcista ........................................................82%

Precio objetivo alcanzado ........................................63% a 88%

Patrón de reversión ...............................................55% a 68%

Retroceso tras ruptura .....................................53% a 56%

Falsas rupturas (salidas falsas) ..............................10% a 27%

Falsas rupturas alcistas que conducen a una caída ..............3%

Puntos de atención

La cuña descendente es un patrón poco común y difícil de identificar correctamente, que requiere al menos cinco puntos de contacto para ser válida.

El rendimiento es óptimo cuando la ruptura se produce alrededor del 60% de la longitud del patrón y cuando el volumen aumenta en el momento de la ruptura.

Los retrocesos, aunque frecuentes, tienden a debilitar el impulso alcista inicial.

Conclusión

La cuña descendente tiene una tasa de éxito notable, con más de 8 de cada 10 casos que resultan en una salida alcista y el precio objetivo alcanzado en la mayoría de los casos. Sin embargo, sigue siendo esencial validar el patrón con otras señales técnicas (volumen, momentum) y mantenerse alerta ante falsas rupturas, incluso si su frecuencia es relativamente baja. Una vez dominado, este patrón resulta ser una herramienta valiosa para los operadores que buscan puntos de entrada optimizados en reversiones alcistas.

5 cosas que siempre uso en TradingViewEn este post daré una breve explicación que como utilizo cada indicador y herramienta.

Te recomiendo leer el post completo y gratis en mi mailist, link en mi perfil

No.1 → Indicador Supertrend.

No.2 → Indicador Volumen Delta.

No.3 → Indicador EMA 10 y EMA 20.

No.4 → Herramienta Retroceso de Fibonacci (Consejos y recomendaciones personales).

No.5 → Vela tipo Volumen Footprint.

No.1 → Indicador Supertrend

Funciona mejor en temporalidades cortas como 5 y 15 minutos.

Pierde efectividad cuando el mercado está sin volatilidad.

Es importante esperar el cierre de la vela, ya que muchas veces el precio toca la zona y luego revierte con fuerza.

No.2 → Indicador Volumen Delta

Es un mejor indicador que el volumen tradicional, es importante buscar patrones en los volúmenes delta, con divergencias, predicciones de rango y aumentos en la diferencia de compra y venta para confirmar ruptura de máximos y mínimos.

No.3 → Indicador EMA 10 y EMA 20.

La combinación de ambas EMAS ayuda a determinar la fuerza del movimiento, lo mejor es solo operar las continuaciones de tendencia.

No.4 → Herramienta Retroceso de Fibonacci

Aunque trazar retrocesos desde un máximo hasta un mínimo es la forma más común de usar Fibonacci, no es la única. Uno de los principales desafíos de esta herramienta es definir con precisión desde dónde medir. En muchos casos, las manipulaciones de mercado o movimientos erráticos generan dudas sobre cuáles son los extremos válidos. Para filtrar este ruido, una estrategia que aplico es utilizar una EMA de 10 periodos para identificar máximos y mínimos más estructurados.

No.5 → Vela tipo Volumen Footprint.

Cuando opero, uno de mis focos está en detectar zonas de desajuste y analizar el volumen delta para ubicar soportes y resistencias importantes.

Muerte del Papa e impacto económico

Hola, soy el trader Andrea Russo y hoy quiero hablarles de un acontecimiento que ha conmocionado profundamente al mundo: la muerte del Papa Francisco.

El Papa Francisco, nacido Jorge Mario Bergoglio, fue el primer pontífice latinoamericano y el primer jesuita en servir como Papa. Nació en Buenos Aires en 1936, dedicó su vida al servicio de la Iglesia y de los más necesitados. Su pontificado, iniciado en 2013, se caracterizó por un fuerte compromiso con la justicia social, la paz y la protección del medio ambiente. Siempre ha tratado de acercar la Iglesia a los fieles, promoviendo un mensaje de amor, humildad e inclusión.

La muerte del Papa Francisco el 21 de abril de 2025 ha dejado un enorme vacío no sólo en la Iglesia Católica, sino también en los corazones de millones de personas en todo el mundo. Su figura carismática y su compromiso con los derechos humanos y la justicia social han tenido un impacto significativo en muchos aspectos de la sociedad global.

El Papa Francisco fue un líder espiritual que hablaba a los corazones de las personas, independientemente de su fe. Ha abordado temas complejos como la crisis de los refugiados, el cambio climático y la pobreza mundial, buscando siempre soluciones que promuevan la dignidad humana y la solidaridad. Su encíclica “Laudato si’” fue un llamado urgente a la comunidad internacional a cuidar nuestra casa común, el planeta Tierra.

Ahora, analicemos cómo la muerte del Papa Francisco podría afectar al mercado de valores y al forex. La desaparición de una figura tan influyente podría generar incertidumbre y volatilidad en los mercados financieros. Los inversores pueden reaccionar con cautela, esperando ver cómo manejará la Iglesia la transición y quién será el próximo Papa. Además, el Jubileo de 2025, que está en marcha, podría sufrir cambios organizativos, afectando al turismo y a la economía de Roma.

En el corto plazo, podría haber cierta inestabilidad en los mercados, con fluctuaciones en los valores de las monedas y acciones vinculadas a sectores influenciados por la Iglesia Católica. Sin embargo, a largo plazo, la estabilidad podría restablecerse una vez que sea elegido el nuevo Papa y continúen las celebraciones del Jubileo.

La muerte del Papa Francisco también podría tener repercusiones en el mercado de bonos. Los inversores pueden buscar refugio en activos más seguros, como los bonos gubernamentales, lo que aumenta la demanda e influye en los rendimientos. Además, las empresas que operan en el sector del turismo religioso podrían experimentar una disminución temporal en las reservas, lo que afectaría sus ganancias.

Analicemos ahora los pares de divisas que podrían verse afectados por este evento:

EUR/USD: El par euro/dólar podría experimentar una mayor volatilidad, especialmente dada la importancia del Vaticano y Roma en la economía europea. Las incertidumbres relacionadas con el Jubileo y las celebraciones religiosas podrían influir en el valor del euro.

EUR/GBP: El par Euro/Libra también podría verse afectado, ya que muchos peregrinos y turistas del Reino Unido podrían cambiar sus planes de viaje, afectando el flujo de capitales entre las dos regiones.

USD/JPY: El par dólar/yen podría experimentar movimientos significativos ya que los inversores japoneses tienden a buscar refugio en activos seguros como el dólar estadounidense en tiempos de incertidumbre global.

EUR/CHF: El par euro/franco suizo podría verse influenciado por la búsqueda de estabilidad de los inversores europeos. El franco suizo a menudo se considera un refugio seguro en tiempos de volatilidad.

Otro aspecto crucial será el día de la elección del nuevo Papa. El Cónclave, que se celebrará entre el 6 y el 11 de mayo de 2025, representa un momento de gran espera y esperanza para millones de fieles en todo el mundo. Durante este período, los cardenales electores se reunirán en la Capilla Sixtina para votar por el sucesor del Papa Francisco. El humo blanco, que anunciará la elección del nuevo Papa, será un signo de estabilidad y continuidad para la Iglesia Católica.

El día de las elecciones, es probable que haya una mayor volatilidad en los mercados financieros. Los inversores pueden reaccionar rápidamente a la noticia, tratando de anticipar las implicaciones económicas y políticas del nuevo pontificado. Las divisas y acciones vinculadas a sectores influenciados por la Iglesia Católica podrían experimentar movimientos importantes, con potenciales oportunidades comerciales para aquellos que puedan interpretar correctamente la dinámica del mercado.

En conclusión, la muerte del Papa Francisco es un acontecimiento de gran importancia que tendrá repercusiones no sólo espirituales y sociales, sino también económicas. Los inversores deben seguir atentamente la evolución de los acontecimientos y adaptar sus estrategias en función de las nuevas dinámicas que surjan.

Estrategia del Índice de Fuerza RelativaEl presente artículo no es relevante para el público residente en España.

¿Qué es el RSI?

El Índice de Fuerza Relativa (RSI, por sus siglas en inglés) es un indicador ampliamente utilizado por los operadores en el análisis técnico que evalúa la fortaleza del movimiento del precio de un instrumento financiero durante un período determinado. Mide la velocidad y el cambio de la fluctuación del precio en una escala de 0 a 100, proporcionando información sobre condiciones de sobrecompra o sobreventa, así como posibles reversiones de tendencia.

El RSI se puede utilizar para operar en todos los mercados y clases de activos, desde acciones hasta divisas (forex), con una variedad de estrategias de trading con RSI para elegir.

Puntos Destacados

El RSI es una herramienta de análisis técnico que mide la fuerza del movimiento del precio e identifica condiciones de sobrecompra y sobreventa en los mercados financieros.

El RSI se puede aplicar a diferentes marcos de tiempo y períodos personalizados según una estrategia de trading.

Las estrategias de trading con RSI incluyen (pero no se limitan a) la identificación de sobrecompra/sobreventa, el cruce de 50, la divergencia y los fallos de oscilación (failure swings).

La combinación del RSI con otros indicadores como las medias móviles, las Bandas de Bollinger, el MACD, los osciladores estocásticos y los retrocesos de Fibonacci puede mejorar el análisis del mercado.

El RSI tiene limitaciones, como la producción de señales falsas y el no predecir la magnitud de las reversiones de precios.

Explicación del indicador RSI

El RSI fue formulado por el ingeniero mecánico convertido en operador y analista técnico, J. Welles Wilder Jr., quien lo reveló por primera vez en su libro de 1978 "New Concepts in Technical Trading Systems".

Como la mayoría de los osciladores, el RSI se representa típicamente debajo de un gráfico de precios. Se puede utilizar en cualquier marco de tiempo de gráficos de velas o barras, incluyendo minutos, horas, días y semanas.

El RSI también se puede calcular en diferentes períodos. La configuración estándar es de 14 períodos, pero algunos operadores pueden utilizar configuraciones personalizadas del indicador RSI, como dos períodos, nueve períodos o 50 períodos. Por ejemplo, para optimizar el RSI para el day trading, los operadores pueden ajustar la configuración a un período de observación más corto, como 7 o 10 períodos, para aumentar la sensibilidad a los cambios de precios recientes.

Al comparar la magnitud de las ganancias recientes con las pérdidas recientes, el RSI genera un valor de 0 a 100 que refleja la fortaleza o debilidad del impulso del precio del activo.

Cuando el valor del RSI sube por encima de 70, generalmente se considera que está en sobrecompra, lo que indica que el activo puede estar sobrevalorado y una corrección de precios puede ser inminente.

Cuando el valor del RSI cae por debajo de 30, se considera que está en sobreventa, lo que indica que el activo puede estar infravalorado y un rebote de precios podría estar en el horizonte.

¿Cómo se calcula el RSI?

No es necesario recordar el cálculo para utilizar estrategias de trading con RSI, ya que el indicador generalmente está integrado en una plataforma de trading, pero ayuda a conceptualizar lo que muestra el indicador.

El RSI se calcula normalizando el factor de fuerza relativa (RS). El RS se mide dividiendo la ganancia promedio entre la pérdida promedio.

La ganancia promedio es la suma de los cambios de precio al alza durante los últimos X períodos (típicamente 14, como recomendó Welles Wilder) dividida por el número de períodos para obtener el promedio.

La pérdida promedio es la suma de los cambios de precio a la baja durante el mismo número de períodos, dividida por ese mismo número de períodos.

El factor de fuerza relativa (ganancia promedio dividida por pérdida promedio) se convierte luego en un Índice de Fuerza Relativa entre 0 y 100, para producir la fórmula del RSI.

¿Qué es una estrategia de trading con RSI?

Una estrategia de trading con RSI es un conjunto de reglas y técnicas que utiliza el indicador RSI para identificar posibles entradas de trading basadas en condiciones de sobrecompra y sobreventa o cambios de impulso. Hay cuatro formas clave de utilizar el indicador RSI en el trading.

Sobrecompra (overbought) y Sobreventa (oversold)

Como ya hemos comentado, si el indicador RSI muestra que un activo ha entrado en sobrecompra y luego comienza a apuntar hacia abajo, sugiere que el precio podría seguirlo a la baja. Del mismo modo, si el RSI está en sobreventa y luego comienza a apuntar hacia arriba, el precio podría estar a punto de subir también.

Aquellos que siguen esta estrategia de trading con RSI pueden considerar esperar hasta que el RSI caiga por debajo de 70 desde un nivel de sobrecompra para tomar una posible posición corta. Luego, cuando el RSI sube por encima de 30 desde condiciones de sobreventa, la idea es tomar una posición larga.

Cruce de 50

Los operadores podrían utilizar el nivel 50 del RSI (la línea central) para confirmar que se está produciendo una tendencia de precios. Según esta estrategia, una tendencia bajista se confirma cuando el RSI cruza de arriba hacia abajo el nivel 50. Del mismo modo, una tendencia alcista se confirma cuando el RSI cruza de abajo hacia arriba el nivel 50.

Divergencia

Otra forma de operar con el RSI es buscar divergencias entre el RSI y el precio del mercado. En pocas palabras, los operadores buscan situaciones en las que el impulso se mueve en la dirección opuesta al precio, lo que señala un posible punto de inflexión.

Cuando el precio alcanza un "máximo más alto" pero el RSI forma un "máximo más bajo", esto se conoce como divergencia bajista.

Cuando el precio forma un "mínimo más bajo" y el RSI forma un "mínimo más alto", esto se conoce como divergencia alcista.

Cuando ocurre una divergencia, la teoría establece que existe una mayor probabilidad de que el precio se revierta. Esto podría presentar posibles señales de venta y compra a corto plazo.

Fallos de oscilación del RSI (RSI failure swings)

Este es un concepto similar a la divergencia, pero a una escala mucho menor. Los "swings" son pequeños máximos y mínimos que un precio alcanza cuando está en una tendencia. El RSI tiende a seguir los máximos y mínimos que se forman en el precio.

Las tendencias alcistas muestran máximos y mínimos más altos. Las tendencias bajistas muestran máximos y mínimos más bajos. Si el RSI oscila a la baja pero el precio continúa subiendo, esto podría ser una señal de una reversión de tendencia a corto plazo.

Cómo operar utilizando el RSI y otros indicadores

Los operadores pueden optar por utilizar el RSI junto con otros indicadores para mejorar su análisis de mercado y obtener una comprensión más completa de los movimientos de precios. A continuación, se presentan algunos de los indicadores populares que pueden complementar una estrategia de trading con RSI.

Medias Móviles (MM)

Los operadores a menudo utilizan medias móviles (MM) junto con el RSI para identificar tendencias y posibles puntos de entrada o salida. Por ejemplo, cuando el precio cruza por encima de una media móvil y el RSI sale de la zona de sobreventa (por encima de 30), puede señalar una posible entrada larga. Por el contrario, cuando el precio cruza por debajo de la media móvil y el RSI entra en la zona de sobrecompra (por encima de 70), podría indicar un punto de entrada corto.

Bandas de Bollinger

Al combinar las Bandas de Bollinger con el RSI, los operadores podrían obtener una confirmación adicional de las condiciones de sobrecompra o sobreventa. Cuando el precio toca la Banda de Bollinger superior y el RSI está por encima de 70, puede sugerir que el activo está sobreextendido y es probable que se produzca un retroceso. De manera similar, si el precio toca la Banda de Bollinger inferior y el RSI está por debajo de 30, podría indicar una condición de sobreventa y una posible oportunidad de compra.

MACD

El uso de la Convergencia Divergencia de Medias Móviles (MACD) junto con el RSI podría proporcionar una mayor confirmación de los cambios de tendencia y los cambios de impulso. Por ejemplo, si el RSI muestra una divergencia alcista (el precio hace mínimos más bajos mientras que el RSI hace mínimos más altos) y el MACD experimenta un cruce alcista (la línea MACD cruza por encima de la línea de señal), puede reforzar la probabilidad de una posible reversión de la tendencia al alza.

Oscilador Estocástico

El Oscilador Estocástico, al igual que el RSI, identifica condiciones de sobrecompra y sobreventa. Al comparar los dos indicadores, los operadores podrían buscar confirmaciones o divergencias para evaluar mejor las posibles reversiones del mercado. Por ejemplo, si tanto el RSI como el Oscilador Estocástico se mueven de la zona de sobreventa a la zona de sobrecompra, puede reforzar el argumento a favor de un movimiento de precios al alza.

Retrocesos de Fibonacci

La combinación de los retrocesos de Fibonacci con el RSI podría ayudar a los operadores a identificar posibles niveles de soporte y resistencia durante las correcciones de precios. Si el RSI alcanza niveles de sobreventa cerca de un nivel de retroceso de Fibonacci significativo, podría señalar una mayor probabilidad de un rebote de precios en ese nivel, proporcionando un posible punto de entrada para posiciones largas.

Limitaciones del RSI

Señales falsas: El RSI es un indicador adelantado, diseñado para potencialmente llevarte a una operación rentable antes que los indicadores rezagados. Sin embargo, los indicadores adelantados son menos confiables y a menudo pueden producir señales falsas. Esto se debe a que no todo cambio de impulso significa que el precio cambiará de dirección.

Tamaño de la reversión desconocido: El indicador RSI ha señalado muchos puntos de inflexión en los mercados a lo largo de los años, pero no predice cuán grande o pequeño será el siguiente movimiento de precios. El RSI podría estar señalando un máximo o un mínimo, o simplemente una reversión temporal en la dirección del precio de una acción.

Conclusión

En conclusión, el RSI es una herramienta popular de análisis técnico utilizada para medir la fuerza de los movimientos de precios de diversos instrumentos financieros. Desarrollado por J. Welles Wilder Jr., evalúa las condiciones de sobrecompra o sobreventa y las posibles reversiones de tendencia, proporcionando información valiosa para los operadores.

El RSI se puede aplicar a diferentes marcos de tiempo y períodos, siendo la configuración estándar de 14 períodos, aunque los operadores pueden personalizarlo. Por ejemplo, las configuraciones del RSI para el day trading suelen tener un período de observación más corto, como 7 o 10 períodos, para aumentar la sensibilidad a los cambios de precios recientes.

Las estrategias de RSI incluyen la identificación de condiciones de sobrecompra/sobreventa, el cruce de 50, la divergencia y los fallos de oscilación. Los operadores a menudo utilizan el RSI junto con otros indicadores, como las medias móviles, las Bandas de Bollinger, el MACD, el Oscilador Estocástico y los retrocesos de Fibonacci, para mejorar el análisis del mercado y respaldar la toma de decisiones.

Sin embargo, el RSI tiene limitaciones, incluida la posibilidad de producir señales falsas y no predecir la magnitud de las reversiones de precios. A pesar de estos inconvenientes, el RSI sigue siendo un indicador útil para los operadores que buscan navegar por las complejidades de los mercados financieros.

Disclamer: Esta información es sólo para fines informativos y de aprendizaje. La información proporcionada no consitituye asesoramiento de inversión ni tiene en cuenta las circunstancias financieras individuales u objetivos de ningún inversor. Cualquier información que se pueda proporcionar relacionada con el rendimiento pasado no es un indicador confiable de resultados o rendimientos futuros. Los canales de redes sociales no son relevantes para los residentes del Reino Unido o España.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 85.24% de las cuentas minoristas pierden dinero al operar CFD con este proveedor. Debe considerar si comprende cómo funcionan y si puede permitirse el riesgo de perder su dinero.

Capital Com Online Investments Ltd es una sociedad de responsabilidad limitada (número de sociedad 209236B) registrada en la Commonwealth de las Bahamas y autorizada a realizar negocios de valores por la Comisión de Valores de las Bahamas (SCB) con el número de licencia SIA-F245.

Guia de Analisis tecnico y fudamentaL "TE PUEDES SERVIR"🔄 DIAGRAMA DE FLUJO - ANÁLISIS TÉCNICO PROFIT TRADING ARG (Versión Refinada)

📍Inicio del análisis técnico

⬇️

🔹 1. Selección del activo

📊 Cripto, Acciones, Índices, Oro

🔍 Elegir el activo según la coyuntura del mercado y noticias clave

⬇️

🔹 2. Análisis en temporalidades mayores

🕒 Mensual > Semanal > Diario

✅ Identificar estructura general: ¿Alcista, Bajista o Rango?

⬇️

🔹 3. Marcado de zonas clave

📌 Soportes / Resistencias / Zonas de Liquidez

⚡︎ Usar niveles donde hubo reacción fuerte (volumen o mechas)

⬇️

🔹 4. Identificación de estructura de mercado

📈 Estructura Alcista: HL-HH

📉 Estructura Bajista: LH-LL

📦 Rango: consolidación, zona de manipulación

⬇️

🔹 5. Confirmaciones de entrada

🚀 Confirmar con ruptura de rangos al alza o baja

🔁 Detectar CHOCH (Change of Character) como señal clave

⚠️ Estas señales indican posible inicio de movimiento direccional

⬇️

🔹 6. Acción del precio + Volumen + Leyes Wyckoff

🔍 Analizar el comportamiento del precio en los soportes y resistencias del rango

📊 Observar el volumen en cada reacción y ruptura

⚖️ Evaluar si se cumplen las leyes de causa-efecto y esfuerzo-resultado

📈 Esto nos ayuda a validar si el precio tiene fuerza para continuar con la tendencia predominante

⬇️

🔹 7. Escenarios posibles

📅 Trazar hipótesis:

👉 Si rompe resistencia = continuación

👉 Si rechaza = retroceso o cambio de estructura

⬇️

🔹 8. Confirmar con fundamentos (si aplica)

🗞️ Noticias clave, tasas de interés, datos macro

💬 Opinión de mercado (sentimiento)

⬇️

🔹 9. Plan de entrada y gestión de riesgo

🎯 Entry, Stop Loss, Take Profit

📏 1R, 2R o más – gestión emocional y técnica

⬇️

🔹 10. Seguimiento y actualización

📅 Revisar el trade según el plan

📉 Ajustar niveles si hay cambios estructurales

⬇️

🏁 Fin del análisis técnico – Preparado para operar

Lo que nadie te enseñó sobre gestión de riesgo (Ejecución)He estudiado a numerosos autores y divulgadores que hablan sobre la importancia de la gestión de riesgo, de forma más o menos completa, pero ninguno he conocido que muestre lo que hoy me propongo compartir con ustedes. Una vez terminada mi exposición les compartiré algunos recursos útiles con los que podrán complementar lo aquí aprendido, ya que solo cubriré una importante, pero ínfima parte del tema: la ejecución.

¿Qué es la gestión de riesgo?

La gestión de riesgo es una serie de estrategias para proteger el capital y maximizar las ganancias. Abarca desde factores que rodean la creación de un sistema rentable, la disposición de nuestro capital y la ejecución de nuestras operaciones.

Algunos conceptos claves

Ratio riesgo-beneficio

El ratio riesgo-beneficio (o risk-reward ratio, en inglés) es una métrica utilizada en trading e inversiones para evaluar la relación entre el riesgo asumido en una operación y el beneficio potencial esperado. Se expresa como una proporción, por ejemplo, 1:1, 1:2, 2:1, etc.

Stop Loss (SL)

El SL o stop-loss es una orden automática que colocas en una operación de trading para cerrar tu posición a un precio específico, con el objetivo de limitar las pérdidas si el mercado se mueve en tu contra.

Take profit (TP)

El TP o take-profit es una orden automática que colocas en una operación de trading para cerrar tu posición a un precio específico y asegurar las ganancias cuando el mercado alcanza un nivel favorable. Es el punto donde decides "tomar" tus beneficios y salir de la operación.

Margen

En el trading, el margen es la cantidad de dinero que un trader debe depositar o mantener en su cuenta para abrir y sostener una posición

Volatilidad

La volatilidad en el contexto del trading y los mercados financieros mide la magnitud y frecuencia de los cambios en el precio de un activo.

Apalancamiento

El apalancamiento en trading es una herramienta que te permite controlar una posición de mayor valor en el mercado utilizando solo una fracción de tu propio capital. Funciona como un "préstamo" proporcionado por la plataforma de trading, amplificando tanto las ganancias como las pérdidas potenciales.

Gestión de riesgo y ejecución de operaciones:

El problema que más he detectado en otros operadores más allá de el factor psicológico, o la falta de experiencia, es que básicamente no tienen control total sobre sus operaciones. Usan apalancamientos aleatorios, toman entradas con ratios riesgo-beneficio inferiores al 1-1, y algunos ni siquiera saben que porcentaje de ganancias o pérdidas tendrán al finalizar la sesión.

Seré lo más claro posible. Para que un operador ejecute una operación exitosa debe cumplir los siguientes criterios:

1-Operar sistemas que les aporten ratios riesgo-beneficio mínimo del 1-1.

2-Operar con un monto fijo por operación para no destruir su rendimiento estadístico.

3-Operar con la volatilidad adecuada.

4-Operar sabiendo que porcentaje de pérdidas está dispuesto a asumir por operación.

5- Operar sabiendo que apalancamiento exacto usar.

No cumplir con estos parámetros no solo destruirá la rentabilidad de los operadores, sino que les imposibilitará desarrollar sistemas de inversión fiables.

Ejecución incorrecta:

Por ejemplo, si veo que se me presenta una oportunidad de entrada en BTCUSDT, sería un error que eligiera un apalancamiento al azar y me dispusiera a cerrar manualmente cuando considero que gané o perdí lo suficiente. Imaginen que para empeorar las cosas el mercado tenga una volatilidad baja. Factores como la volatilidad visualmente no siempre pueden detectarse, y solo esto podría hacernos fracasar. Una baja volatilidad demanda mayor apalancamiento, y un apalancamiento extremadamente alto, aumenta las comisiones que luego nos cobrarán las plataformas. Además, este factor indica generalmente poca participación y mayor aleatoriedad. Operar de la forma antes descrita es la fórmula del fracaso y por ello es un negocio lucrativo permitir que inversores poco experimentados accedan a los mercados desde plataformas en línea.

Ejecución correcta:

Antes de explicar un caso práctico imaginemos que uso un monto de 100 dólares por operación y estoy dispuesto a sacrificar un 15% de SL. Esos parámetros son inamovibles, para no destruir mi rendimiento estadístico.

Si detecto una entrada en BTCUSDT lo primero que haré será observar el punto de entrada y el punto de salida de mi operación (zona donde se activará mi SL) Aquí es normal que alguien poco experimentado se pregunte: ¿Cómo puedo hacer que se active un 15% del monto que estoy invirtiendo cuando el precio llegue a mi zona del SL? La respuesta es el apalancamiento.

Para calcular el apalancamiento exacto, debemos dividir el porcentaje de SL que estamos dispuestos a sacrificar entre el porcentaje de volatilidad que hay del punto de entrada al punto donde queremos que se active el SL.

En la barra de herramientas de la izquierda, una vez tengan abierto un gráfico de cotizaciones en TradingView, podrán usar la regla para medir el porcentaje de volatilidad de forma sencilla.

Por ejemplo, mi punto de entrada en BTC en una operación al alza es 84598, y el punto de salida, donde deseo que se active mi SL (si las cosas salen mal) es 84079. Mediré la volatilidad entre el punto de entrada (84598) y salida (84079) y esta es de 0,62%. ¿Entonces qué hacemos con esto? Dividiremos 15% (porcentaje dispuesto a perder por cada SL) entre 0,62% y esto nos dará el apalancamiento exacto para que en caso de activarse nuestro SL solo perdamos el 15% de nuestro margen por operación. El resultado es 24x de apalancamiento si lo redondeamos.

En resumen: A 24x de apalancamiento perderíamos un 15% aproximadamente de nuestro capital si el precio llegara a los 84079, más si la operación tuviera un ratio riesgo-beneficio 1-1, de acertar (TP), sabríamos que ganaríamos un 15% de nuestro capital invertido.

En el ejemplo que se ve en la imagen, la operación hubiera sido ganadora, llegando hasta el TP sin contratiempos y significando una ganancia de 15%.

Conclusiones y recomendaciones:

La gestión de riesgo es la columna vertebral de los inversores y saber ejecutar entradas con precisión es algo raro entre los traders minoristas. Aún así, solo he cubierto una pequeña parte de este tema. Para complementar estos conocimientos, recomendaría buscar en Youtube el vídeo del inversor y divulgador Yuri Rabassa titulado “Los secretos de una buena gestión monetaria”. Con este vídeo desarrollarán habilidades estadísticas básicas que son vitales a la hora de crear un sistema de trading. Además, en el libro “Forex Price Action Scalping”, del prestigioso autor, Bob Volman, encontrarán un capítulo muy esclarecedor titulado “El principio de la probabilidad”.

5 ERRORES que pondrán al MERCADO en tu CONTRA💻 “El trading es un espejo: te devuelve exactamente lo que eres. Si no eres disciplinado, te mostrará caos. Si eres emocional, te mostrará pérdida. Pero si eres consistente, te mostrará progreso.”

Gran parte de los operadores creen que perder al hacer trading es cuestión de mala suerte o de no tener “el mejor indicador”. La realidad es más sencilla: la mayoría pierde porque comete errores repetitivos que no parecen importantes… hasta que tu capital decrece rápidamente.

A continuación hablaremos de los 5 de los errores más comunes que cometen los traders con ejemplos reales y soluciones que puedes aplicar desde hoy

1. No revisar el calendario económico

Este es uno de los errores más comunes en Traders Novato. Imagina que estás analizando el par EUR/USD, ves una linda estructura de continuación alcista, entras con confianza… y BOOM: una vela de 100 pips rompe todo tu análisis.

¿Qué pasó?

Resulta que había una publicación del Non-Farm Payroll (NFP), una de las noticias más volátiles del mes, y tú ni siquiera lo sabías. Este error no solo te cuesta dinero, también te hace dudar de tu capacidad para entender el mercado.

🧠 “El calendario económico señala las franjas horarias con mayor volatilidad en el día.”

Solución:

Consulta diariamente el calendario económico en sitios como easyMarkets o directamente desde TradingView. Filtra por noticias de alto impacto (marcadas con iconos rojos) y evita operar 15 minutos antes y después de su publicación, a menos que tengas experiencia en “Entornos de alta volatilidad”.

2. Modificar el stop loss “porque se va a regresar”

Estás en una operación y el precio se acerca a tu SL. Sientes el corazón latir más fuerte (Lo cual no es correcto) y antes de que se active, lo mueves unos pips más abajo… porque “seguro se va a regresar”.

Pero no lo hace. Y tú solo ampliaste tu pérdida ¿Cómo te sientes ahora?