Merval CCL frenó como esperábamos y ahora descansoEl índice medido en dólares CCL extendió algo más desde la última actualización para iniciar luego la pausa y descanso necesario que permitan "oxigenar" un poco los precios e indicadores para continuar.

La zona inmediata a controlar está en los 455/450 dólares, cercana al cierre del viernes pasado que fue en los 463,86. Perdiendo los 450 en rango semanal. Mientras no se pierda esa zona es solo un descanso en el movimiento alcista. Si confirma continuidad en la baja yendo por debajo de los 450, se convertiría la pausa en corrección y podemos pensar en los 400 y 370 nuevamente.

MACD semanal en descanso, con un histograma que ya indicaba freno potencial desde la semana anterior.

GRAFICO MERVAL CCL DIARIO

En rango diario las zonas a mantener son las mismas, 450 en el corto y en caso de pasar hacia abajo, el primer camino conduciría hasta 430/420 y luego 400. Si no pierde los 450, debería buscar 480 primero y la zona de la TL dinámica alcista de máximos por encima de los 500.

GRAFICO MERVAL CCL DIARIO AMPLIADO

Indicadores con mayor descanso acá, aunque se nota que queda camino por recorrer. La duda mayor radica en si realiza el descanso en corrección o lateralizando; si es el segundo serían muy buenas noticias para el mediano plazo.

Indice

Qué son los índices y para qué sirven: Parte 2La semana pasada publicamos un especial sobre índices donde detallábamos qué eran y qué usos les podemos dar. Esta semana, vamos a mostrarles una completa guía de índices de los mercados hispanohablantes. Recuerde que los activos y sus pesos en porcentaje varían en cada revisión por los comités técnicos (entre 2 y 4 revisiones por año) y salen las que peor trayectoria han experimentado y entran otras con mejores proyecciones en base a los criterios establecidos por dichos índices. Además, si desea conocer los componentes de cada índice puede encontrarlos en internet, por ejemplo, buscando las palabras clave como “nombre del índice o ticker” + “factsheet o index factsheet”. ¡Allá vamos!

Índices de países hispanohablantes destacados:

Primeros índices de referencia, los más conocidos a nivel mundial: S&P Merval, IBEX 35, COLCAP, S&P IPC, S&P Peru Select, S&P IPSA.

Índices generales de mercado, donde se incluyen la mayoría de empresas de las bolsas de valores: S&P Argentina General, IGBM, COLEQTY, S&P IPC CompMx, S&P Lima General, S&P/CLX IGPA

Índices de empresas extranjeras, que pueden comprarse en divisa local y venderse en divisa del país de procedencia: S&P CEDEAR, S&P BYMA Ingenious, FTSE Latibex, S&P BMV Ingenius, S&P BVL Ingenius, SP INGENIUS

Índices ESG, en los que prima las buenas prácticas empresariales: FTSE 4Good IBEX, COLIR, S&P IPC ESG, S&P Peru General ESG, SP IPSA ESGT

🇦🇷 Argentina (Bolsa Y Mercados Argentinos - BYMA):

S&P Merval (símbolo: IMV): Compuesto por las 20 empresas más importantes de Argentina en términos de capitalización bursátil y acciones en circulación (free float).

S&P Argentina General (símbolo: IAB): Aquí se incluyen todas las empresas de BYMA que cotizan en la primera categoría.

S&P CEDEAR (símbolo: SPBYIGAP): Índice compuesto por acciones y ETFs del extranjero que cotizan en BYMA. Los activos CEDEAR (Certificados de Depósito Argentinos) se compran en pesos argentinos y se venden en dólares y mantienen los mismos derechos de dividendo, suscripciones de nuevas acciones por ampliación de capital y votos que el inversor que invierte directamente desde el mercado original.

S&P BYMA Ingenious (símbolo: SPBYCDAP): Este índice engloba las empresas tecnológicas y de innovación más importantes del mundo que cotizan a su vez como CEDEAR en el mercado argentino.

🇪🇸 España (Bolsa de Mercados Españoles - BME):

IBEX 35 (símbolo: IBC): Índice de referencia más importante en la bolsa española, representando el 85% del volumen negociado en el BME. Aquí puede encontrar las 35 empresas más relevantes del BME que más capitalización y liquidez tienen.

IBEX Medium Cap (símbolo: ICC): Se podría entender como la 2ª división de la bolsa española y están las acciones españolas que están por debajo de las del IBEX 35. Cuando una del IBEX 35 sale del índice entra una del IBEX Medium Cap en su lugar. En total forman un grupo de 20 acciones en el selectivo.

IBEX Small Cap (símbolo: IS): El índice de empresas de pequeña capitalización. Tienen menos liquidez que las del IBEX 35 o IBEX Medium Cap y se caracteriza por un índice mucho más volátil que los anteriores. También en épocas de inflación o tendencias alcistas, suele experimentar mucho mejor rendimiento. Está formado por 30 acciones.

IGBM: Índice General de la Bolsa de Madrid (símbolo: IND20000): Engloba todas las acciones del Mercado Continuo del BME incluyendo acciones extranjeras que cotizan en el mercado español, así como todos los componentes de los índices IBEX 35, Medium Cap y Small Cap.

IBEX Growth All Shares (símbolo: INDGROAS): El mercado BME Growth es un mercado bursátil alternativo al Índice General de la Bolsa de Madrid. Son empresas pequeñas con proyectos de expansión y poseen una liquidez menor en los mercados, pero también genera oportunidades de inversión con un rendimiento elevados. El índice incluye todas las acciones de este mercado alternativo, excluyendo SOCIMIs.

IBEX Growth 15 (símbolo: INDGRO15): Este índice engloba los 15 activos con mayor capitalización y liquidez del mercado BME Growth.

IBEX Top Dividendo (símbolo: ID): Incluye las 25 empresas del mercado español con mejor rendimiento por dividendo. Está en segundo lugar en rendimiento de los índices español, por detrás del IBEX Small Cap.

FTSE LATIBEX (símbolo: LCX): Están son empresas de Latinoamérica que cotizan en la Bolsa española. Se caracterizan por ser empresas de gran capitalización y cotizan en euros.

FTSE 4Good IBEX (símbolo: NEC): Índice que tiene las empresas del BME que demuestran buenas prácticas de sostenibilidad. Sirve de referencia para inversores que buscan fomentar un cambio positivo en el comportamiento de las empresas.

🇨🇴 Colombia (Bolsa de Valores de Colombia - BVC):

COLCAP (símbolo: ICAP): Está compuesto por las 20 acciones más operadas en el mercado colombiano. La capitalización de mercado de cada compañía listada en este índice es revisada periódicamente para determinar su inclusión en el índice.

COLEQTY (símbolo: IEQY): Es el índice que agrupa las 40 acciones con mayor liquidez del mercado de renta variable en Colombia. Dentro de este índice se encuentran empresas de los índices COLCAP y COLSC.

COLSC (símbolo: ICSC): Índice está compuesto por las 15 empresas más pequeñas en capitalización bursátil de Colombia que forman parte del índice COLEQTY.

COLIR (símbolo: IIRC): El COLIR es un índice basado en ESG (Environmental, Social and Governance) de acciones de las empresas que buscan ir más allá para fortalecer la confianza entre la comunidad inversora.

🇲🇽 México (Bolsa Mexicana de Valores - BMV):

S&P IPC (símbolo: ME): Este índice lo engloban las 35 empresas con mayor capitalización bursátil de la Bolsa mexicana, el más importante y principal índice de referencia de este país.

S&P INMEX (símbolo: IM): INMEX está diseñado para medir el rendimiento de los 20 valores más grandes y más líquidos del S&P IPC.

S&P IPC CompMx (símbolo: 60): Índice compuesto por más de 50 empresas de la Bolsa mexicana donde se incluyen aquellas con mayor capitalización bursátil y liquidez.

S&P/BMV IPC CompMx Rentable: Optimizado por dividendos. Selección de 25 empresas mexicanas con un reparto anual de dividendo superior al 0% en los últimos 5 años con gran liquidez y capitalización.

S&P IPC Large Cap (símbolo: CP): Formado por las 20 empresas más importantes de la Bolsa mexicana con una representación del 75% de la capitalización total del índice IPC.

S&P IPC Mid Cap (símbolo: ICG): Se podría entender como la Segunda División de la Bolsa de Valores de México con 20 empresas con una capitalización menor a las encontradas en el Large Cap, representando el 20% de la capitalización bursátil total del índice IPC.

S&P IPC Small Cap (símbolo: CM): Refleja el mercado de pequeña capitalización mexicano con 13 empresas que representan el 5% de la capitalización total del índice IPC CompMx.

S&P IPC ESG: (símbolo: ML): Índice basado en empresas del IPC y creado para inversores que buscan empresas con criterios de sostenibilidad medioambiental, social y de gobernanza.

S&P FIBRAS (símbolo: IFB): Aquí puede encontrar un conjunto de Fideicomisos de Infraestructura de Bienes Raíces con mayor tamaño y liquidez, es decir, empresas destinadas al financiamiento para la adquisición y construcción de bienes inmuebles para alquiler.

S&P FIBRAS COMP (símbolo: FG): Este índice mide el conjunto FIBRAS, Fideicomisos de Energía e Inversión en Infraestructura y Fideicomisos Hipotecarios que reúnen ciertos criterios de tamaño y liquidez.

S&P BMV Ingenius (símbolo: SPBYCDAP): Este índice engloba las empresas tecnológicas y de innovación más importantes del mundo que cotizan a su vez en el Sistema Internacional de Cotizaciones (SIC) de México.

🇵🇪 Perú (Bolsa de Valores de Lima – BVL):

S&P Peru Select (símbolo: SPBLPSPT): Este índice, con hasta 20 acciones distintas, es el más representativo de la Bolsa de Lima en la que incluye los valores más importantes del mercado del país con altos niveles de liquidez.

S&P Lima General (símbolo: SPBLPGPT): Compuesto entre 29 y 41 acciones de la Bolsa de Perú en base a capitalización bursátil, liquidez y frecuencia de negociación.

S&P Lima 25 (símbolo: SPBL25PT): Mide los 25 valores más negociados de la Bolsa de Valores de Lima en su conjunto con criterios como la liquidez en base al monto transado, número de operaciones y la frecuencia de cotización de los últimos 12 meses.

S&P Small Cap: Empresas de pequeña capitalización con una representación del 15% de la capitalización bursátil total del S&P Peru General.

S&P Enhanced Dividend (símbolo: SPBVSDPT): Incluye las empresas más grandes que pagan dividendos y forman parte del S&P Peru General. Los criterios de selección son la capitalización de mercado ajustada por flotación y el retorno por dividendo en los últimos 12 meses, así como liquidez.

S&P Peru General ESG (símbolo: SPBPGEPT): Índice de empresas de Perú que cuentan con muy buenas puntuaciones ESG, ideal para aquellos inversores que monitorizan o invierten en empresas que se rigen por estos criterios de cambio.

S&P BVL Ingenius (símbolo: SPBVLIPT): Es un índice que busca medir el desempeño de aquellas grandes compañías tecnológicas y compañías tecnológicas extranjeras relacionadas con los componentes del índice S&P Global BMI y que cotizan en la New York Stock Exchange o Nasdaq y se encuentran inscritas en el Segmento de Valores Extranjeros Listados en la Bolsa de Valores de Lima.

🇨🇱 Chile (Bolsa de Comercio de Santiago - BCS):

S&P IPSA (símbolo: S&P_IPSA): Índice de Precios Selectivo de Acciones. Mide el desempleo de las acciones de mayor tamaño y liquidez de la Bolsa de Santiago y es el índice de referencia más importante de este país.

S&P/CLX IGPA (símbolo: SPCLXIGPA): Incluye entre aproximadamente entre 60 y 70 acciones del mercado chileno, casi un 90% de la capitalización total de mercado de la Bolsa de Santiago.

S&P/CLX LARGE CAP (símbolo: SPCLXIGL): Engloba aquellas acciones de la BCS que representan el 70% de la capitalización total del mercado chileno.

S&P/CLX MID CAP (símbolo: SPCLXIGM): Representa a las empresas que conformar el 20% siguiente de capitalización total de la BCS.

S&P/CLX SMALL CAP (símbolo: SPCLXIGS): mide las empresas de pequeña capitalización de la BCS con una representación total inferior al 10% de la capitalización bursátil del mercado chileno.

SP IPSA ESGT (símbolo: SP_IPSA_ESGT): En este índice se pueden encontrar aquellas empresas de la BCS que apuesta fuerte por el ESG para inversores que desean invertir o monitorizar empresas que cumplan estos criterios.

SP INGENIUS (símbolo: SP_INGENIUS): Mide las acciones más conocidas del mundo y que operan a través del Mercado de Valores Extranjeros de la Bolsa de Comercio de Santiago.

Qué son los índices y para qué sirven: Parte 1Hola estimados usuarios de TradingView. Esta semana tenemos un especial sobre los índices bursátiles. Explicaremos con todo detalle su funcionamiento y ventajas ¡Comencemos!

¿Qué es un índice bursátil?

Una definición sencilla: una representación de una cesta de valores determinada por unos factores predefinidos. Los factores más importantes para que una empresa cotice dentro de un índice son la liquidez, la capitalización bursátil y el número de acciones en circulación, así como el capital flotante. En ese sentido, cuanto mayor capitalización y liquidez tenga una empresa dentro del índice, mayor peso tendrá sobre este.

¿Para qué sirven los índices y por qué los traders operan en ellos?

Para disminuir riesgo al estar diversificado en diferentes sectores y tipos de acciones. No siempre las acciones suben todas a la par, a veces hay sectores que se quedan rezagados, otros que entran en tendencia bajista. Además, cuando hay una bajada en los mercados a nivel general, hay sectores que sufren más que otros, ya sea por motivos geopolíticos o fundamentales de un sector en particular.

Con el fin de obtener información sobre la tendencia y sentimiento del mercado. Los traders necesitan evaluar a menudo el mercado en su conjunto para saber si es un buen momento para realizar compras o ventas. Los índices ofrecen esa lectura que, además, si se combina este análisis con índices bursátiles de otros países, obtendremos una lectura más global.

Por tener mayor seguridad frente a tendencias bajistas de largo plazo en una acción: las empresas con peor rendimiento salen eventualmente de los índices para ser sustituidas por otras con mejor proyección.

Por la mayor liquidez que ofrece en comparación con activos en solitario. Especialmente útil para operaciones intradía o de gran volumen.

En aras de obtener un rendimiento a largo plazo sin mayores complicaciones. No es lo mismo comprar un índice que una selección de acciones, ya que hay un comité y equipo técnico que monitoriza los índices y tratan de que estén presentes las mejores empresas en base a una serie de criterios establecidos por dicho índice. Además, disponen de FactSheets donde pueden ver los rendimientos anualizados, porcentajes de cada una de las acciones que componen el índice, etc.

Para realizar coberturas de su portfolio de acciones frente a bajadas repentinas en los mercados a nivel general, más eficiente que abrir decenas de posiciones en corto en cada una de esas acciones. Además, hay brokers ofrecen operativa 24/5 en índices, por lo que la cobertura se puede realizar en horario fuera de mercado.

¿Cómo se pueden operar los índices?

Mediante los mercados de futuros y opciones: Para todo tipo de operativas, sobre todo intradía y swing trading con horarios de negociación más amplios. Requieren utilizar cuentas con margen para poder operar.

A través de Exchange Traded Funds (ETFs): Más utilizado para operativas de medio y largo plazo. También hay disponibles ETFs Inversas que lo que hacen es vender a corto el índice. Las comisiones de mantenimiento están incluidas en el precio y son mayores en los índices apalancados o inversos.

Con Contratos Por Diferencia (CFDs): Es una operativa con derivados y también requieren margen para operar. Ideal para intradía y swing trading, no tanto para muy largo plazo, ya que tienen una comisión diaria por la financiación del apalancamiento.

Con Fondos de Inversión: Son fondos pasivos que replican el índice, más orientado para largo plazo. El cierre de posiciones requiere normalmente 2 días laborales para hacerse efectivo.

Comprando paquetes de acciones que replican los índices: Esto sería comprar los activos subyacentes del índice en sus respectivos porcentajes, pero hay que tener en cuenta que cada revisión del índice, hay cambios en los porcentajes, entran nuevas empresas, salen otras, por lo que hay que ajustar el portfolio que replica el índice tras cada cambio en el selectivo.

Hay muchas posibilidades de operativa, todo depende de su estrategia que depende del intervalo de tiempo escogido, tipo de índice, volumen…

Ejemplos prácticos de operativa relacionados con índices:

Comprar las posibles nuevas incorporaciones a un índice: Imaginemos que nos encontramos en el mercado de la Bolsa española. Vemos que una acción que cotiza en el índice IBEX Medium Cap (justo el índice que está debajo del IBEX 35, como si fuera la 2ª división) lleva una buena trayectoria en la que su capitalización y liquidez ha ido mejorando especialmente los últimos años y con un free float alto (porcentaje de acciones de la empresa que cotizan libremente en bolsa). A su vez, vemos una acción del IBEX 35 que se encuentra en la dirección opuesta, en tendencia bajista y peor liquidez. Compramos entonces la acción que cotiza en estos momentos en el IBEX Medium Cap y seguimos su trayectoria alcista. Meses más tarde, el comité de revisión del IBEX 35 decide incorporar la empresa del IBEX Medium Cap. Esta operación resultó beneficiosa porque los activos que se incorporan a índices más importantes suelen experimentar subidas fuertes meses antes a su incorporación.

Vemos unos datos de inflación muy negativos en horario fuera de mercado en Estados Unidos y decidimos abrir una posición en corto para cubrir nuestro portfolio en acciones durante unos días. Para ello, decidimos una cobertura en derivados CFDs, futuros u opciones del S&P 500. Las coberturas son útiles en momentos de incertidumbre a corto plazo, en la que no tenemos claro que el mercado vaya a entrar en mercado bajista a largo plazo, pero tampoco queremos perder el rendimiento conseguido en acciones a lo largo de los meses previos o incluso años.

Nos gustaría invertir a muy largo plazo en un índice para no tener que preocuparnos e ir añadiendo más capital con el paso de los años para obtener un buen rendimiento sumando el interés compuesto. Decidimos entonces comprar acciones de una ETF del S&P 500 con bajas comisiones de mantenimiento (los hay desde 0,07% anual actualmente en el mercado para este índice) y vamos añadiendo capital de manera regular comprando más acciones cada 3 meses. Tras 20 años, decidimos vender la ETF (haber comprado el S&P 500 en 2002 representaría ahora aproximadamente un +300% menos la comisión anual del 0,07% de la ETF).

Estos tan solo son unos de los muchísimos tipos de operativas que pueden aplicarse en índices. Y usted, ¿para qué utiliza los índices? Déjenos sus comentarios más abajo 😊

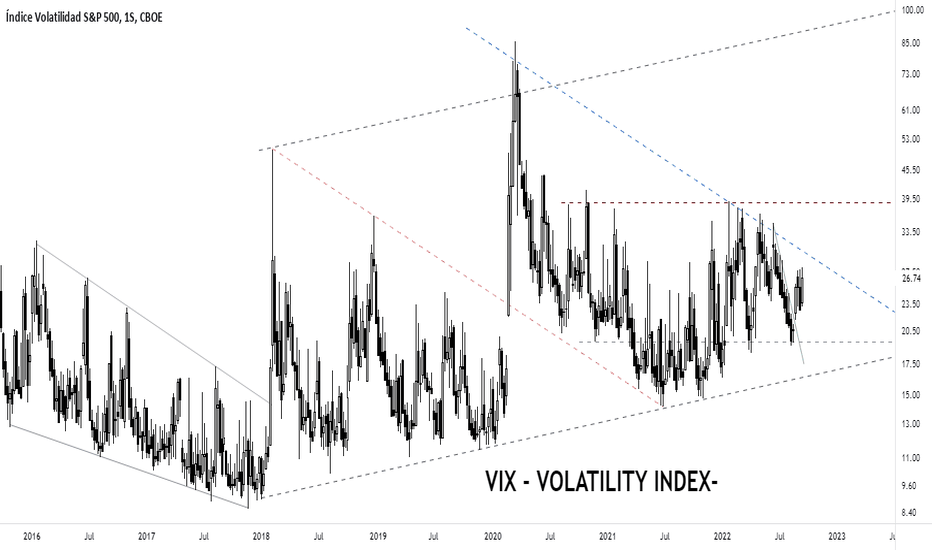

El VIX vuelve a estar en el foco del mercadoLa semana arranco de manera violenta/explosiva lo cual incluye volver a estrechar la distancia con su 1er resistencia, esto es la tendencial declinante que se originara en máximos del año 2020. Por cierto aun se mantiene intacto el importante gap con el que abriera unas semanas atrás ( el tiempo dirá si el mismo ha sido de ruptura )( ver idea relacionada ). De poder superar la tendencial declinante en terminos base cierre semanal ( no antes ), este índice estaría listo para un nuevo ataque a su resistencia de fondo en torno a los 38/39, que es donde se encuentran sus últimos máximos y que de alcanzarlo, seria la linea de cuello de un potencial hch invertido. Mas como suelo decir, 1ero lo 1ero y eso es, en caso de continuidad ascendente, la tendencial declinante generado en máximos del año 2020

Índice del Dólar a Zonas de hace 20 AÑOSVemos el precio corrigiendo en zonas de hace 20 años, esas zonas marcadas son de fuerte liquidación.

Por esa razón los diferentes mercados a nivel mundial están en Máximos históricos, a partir de esta publicación veremos aun la fuerza alcista para llegar a las zonas indicadas, por lo que veremos aun mas las caídas en diferentes mercados de valores.

DXY, Ventas hasta 102Analizando, el Indice del Dolar Estadounidense, utilizando el analisis tecnico mediante las Ondas de Elliot, se puede observar estamos en el inicio de la Onda 4, esperamos que esta onda 4 termine en alrededor de 101,7 - 102. Es muy util tener un analisis del DXY, debido a que en base a DXY podemos estimar las proyecciones de los pares principales XXXUSD, USDXXX,

Tambien para un mejor operativa se puede esperar a que se termine la Onda 4, y hacer seguimiento para poder entrar en el inicio de la Onda 5 COMPRAS (que son muchos pips), digo esto por que es mejor entrar a favor de la tendencia principal o mas fuerte.

Solo practicando mucho se puede lograr mejorar.

Señales ALCISTAS para el NASDAQDurante la rueda de hoy 07/07/22 se pudo notar una gran fuerza alcista en el movimiento que logró quebrar la resistencia dinámica señalada con una diagonal celeste. Por otro lado, el dia de ayer la vela diaria se habia subido a la media movil de 21 periodos, que indicaria una probable tendencia alcista de corto plazo para este índice. Será que arranca un rally alcista?

Analizando el contexto, venimos de una caida pronunciada de un +30% que si bien es una caida fuerte, segun las perpectivas en la economia global esta suba podria profundizar aun mas. La tendencia de mediano plazo es claramente bajista pero aun asi, ningun activo se mueve en una linea recta para arriba o para abajo, sino que tiene sus respectivas correcciones. En este caso la correccion de una tendencia bajista seria al alza y es justamente lo que se podria proyectar hasta este momento (solo un rebote alcista para seguir cayendo).

Como analista tecnico sin animos de querer predecir un futuro incierto hasta ahora tenemos una indicacion que el precio podria subir por unos dias, siempre y cuando no perfore hacia abajo la media movil de 21 o rompa soportes importantes.

Por parte de los indicadores

RSI: Subiendose por encima de los 50 puntos lo cual indicaria fortaleza al alza

MACD: Ya dio compra hace unos dias, y se mantiene con los osciladores en crecimiento.

Todo bien por parte de los indicadores

COMPRA US30 por fortalecimiento del dolar Lo mas seguro es que veamos un fortalecimiento del dólar en zonas de demanda institucional

Venta US30 sobrepasando zona de liquidezPodemos ver un US30 sobrepasando zona de oferta institucional por ende buscaremos que saquen vendedores del mercado y tomar el STOPHUNT en el punto 1.61 del fibbo para tomar el reversal , esperamos a que el precio cierre en Asia en la misma zona de donde abrio Asia manteniendo el equilibrio del mismo , ademas esta venta también sacará a compradores en la micro tendencia que lleva haciendo desde el domingo y parte del Lunes.

Merval en pesos generando dudas que no teníaNo pudo resolver hacia arriba la prolijidad con la que operó el índice en pesos en los últimos meses, testeando los 85.500 la semana pasada y perdiendo ayer la TL de mínimos de corto plazo abajo de los 86.000 en el cierre, con una abrupta vela de casi un 5% hacia abajo, finalizando en los 82.243,55.

Si el índice continúa hacia abajo, los puntos de apoyo y freno potencial están primero en los 80.500/80.400 y luego en los 77.700. Abajo de eso podría ser desastroso en un mayor plazo.

Hacia arriba, el paso inmediato deberá darlo por encima de los 83.500/84.000 y luego ir nuevamente por la recuperación de los 86.000/86.500 arriba de la TL de mínimos.

Indicadores acompañan al movimiento por ahora, por lo que a menos que tengamos un rebote muy fuerte de corto plazo y cambie la vista abruptamente, no hay indicaciones de reversión por ahora.

COMPRAS EN EL US30 GRAN EXTENSIÓN ALCISTADentro de un grafico en D, esperamos una onda impulsiva alcista (5) hasta el precio 36000.

Dentro de un grafico de 1H, después de la formación alcista (0), (1), (2) dentro de la onda (4) en D: Buscaremos la extensión (3), (4), (5).

SI TOCA STOP LOSS, REENTRAR CON STOP EN EL PRECIO 32000.

*Idea educativa, no es asesoría ni invitación a invertir, los mercados apalancados son muy riesgosos.

*No es análisis de ondas de Elliott.

HCH SXP indice - patron de cambio de tendenciaHola, al igual que mi publicacion del Nas100, el indice SXP se encuentra formando sin confirmar aun el famoso patron HCH en temporalidad diaria, estar atentos tanto en dicha temporalidad como en la semanal dado que se encuentran presenten en ambos Time frames.

saludos y sean bienvenidas todo tipos de criticas constructivas

Nas100Siguiendo nuestro análisis simple de estructura de mercado, combinando retroceso de Fibonacci, ondas de Elliot y acción de precio, nos encontramos en un punto donde nuestra operación,se puede mover nuestro SL a el rebote después de nuestro segundo TP o si sos un poco más osado a nuestro segundo TP para asegurar mayor ganancia, por si nuestra operación se revierte.

El objetivo sigue siendo llegar al punto 0 del retroceso dónde tenemos marcada nuestra zona de TP 3 pero si la onda 5, puede llegar a la zona de -0,27 del retroceso de la onda 2-3. Eso va de acuerdo al riego de cada Trader.

Manejando una buena gestión de riego, nosbuscamos un R-R superior a 1-10.

Nas100 Siguiendo nuestro análisis simple, utilizando retroceso de Fibonacci, acción de precio, y un poco de ondas de Elliot, llegamos a un punto que nuestro SL lo sacamos de nuestro BE o TP1 y lo movemos al retroceso después que tocó nuestro TP2 indicado en línea AZUL,

o si bien un poco más osado a nuestro TP 2, va de acuerdo al criterio de cada operador, asegurando un incremento en nuestra ganancia en caso de que nuestra operación se revierta.

En lo particular espero que llegue al punto donde empezó la onda 3-4, pero si bien, podría llegar al 0,27 de la onda 2-3. Eso va de acuerdo a su criterio, manejando una buena gestión de riesgo, estamos para obtener un R-R mayor a 1-10.

Nas 100Según nuestro análisis, simple y básico, orientado con acción de precio y utilizando retrocesos de Fibonacci, con relación de buscará una onda 5 de Elliot, no encontramos a 12 días de comenzar de mover nuestro BE a nuestro segundo TP, para asegurar nuestras ganacias y seguir corriendo hasta llegar a nuestro último TP. En lo particular busco cerrar la operación en ese punto. Asegurando una buena suma.

Así mismo me inclinaría que la onda 5 cerraría en el -0,27 del la 3-4.

Le bajamos la temporalidad, y vemos cómo va reaccionando el precio.

Tomar ganancias Un análisis básico, con acción de presión, buscando rompimientos en temporalidades menores, en el día de ayer llegó a nuestro primer punto de ganancia con un R-R de 1-4, ya podríamos mover nuestro SL a BE o a 15000. Para buscar un R-R de 1-8, una vez alcanzado nuestro punto. Mover SL a TP1.

Tener paciencia, está idea es de swingtrade. En donde buscamos un R-R mayor a 1-10.

Actualización Nas100Un análisis básico, con acción de presión, buscando rompimientos en temporalidades menores, en el día de ayer llegó a nuestro primer punto de ganancia con un R-R de 1-4, ya podríamos mover nuestro SL a BE o mover nuestro SL a 15000.

Esperar que nuestro TP llegue a su segundo punto. Recordando que nuestra operación tiene un R-R es de 1-10.

Freno milimétrico de selectivo chilenoEL principal índice bursátil de Chile, IPSA (Índice de Precio Selectivo de Acciones) se encuentra en una resistencia clave.

En el grafico inferior, vemos el precio del futuro del cobre.

Vemos que hay una alta correlación entre ambos activos.

Oculto, se encuentra el par USDCLP.

Zona de definición para el índice.

A partir de aquí, si los mercados mundiales y el precio internacional de los commodities acompañan,

veremos una proyección de precios ascendente.

La referencia mas importante, el máximo previo ubicado a un 17% al alza.

Soporte a controlar 4700 puntos, 6% a la baja. (relación 3 a 1)

Gap al alza, indicador de fortaleza. (Oportunidades de compra en los niveles entre el cierre de hoy y el precio de apertura del gap)

DXY Índice del dólar actualización🔸 Actualizamos nuestro etiquetado proyectando la probabilidad de que la correctiva alcista allá finalizado por la fuerza y la estructura bajista que determina un posible giro de mercado, validamos la formación bajista y esperamos una correctiva en tres ondas que no superen el alto o inicio de la onda impulsiva bajista.

.

🔸 Los análisis mostrados NO deben ser obligatoriamente considerados como señales de operación o inversión.

🔸 Es tu responsabilidad la administración y/o gestión de riesgo y capital.

🔸 Los mercados financieros implican un riesgo intrínseco y debe invertirse lo que se está dispuesto a perder.

🔸 No olvides compartir en los comentarios tu proyección y dejar tu poderoso Like 👍

.